سویینگ لو یا دره (Swing Low) نقطه ای کلیدی در نمودار قیمت است که بازار در یک بازه زمانی مشخص به پایین ترین مقدار خود می رسد و سپس به سمت بالا حرکت می کند. این نقطه با وجود سقف های بالاتر در دو طرف مشخص می شود و به عنوان یک شاخص مهم برای شناسایی حمایت و احتمال تغییر جهت روند در تحلیل تکنیکال کاربرد دارد

سویینگ لو معمولا با افزایش نسبی حجم یا کاهش مومنتوم نزولی همراه است که می تواند نشانه تضعیف فشار فروش باشد. در ساختار بازار، شکست معتبر یک Swing Low اغلب به عنوان تأیید تغییر ساختار (Market Structure Shift) و آغاز فاز نزولی جدید در نظر گرفته می شود.

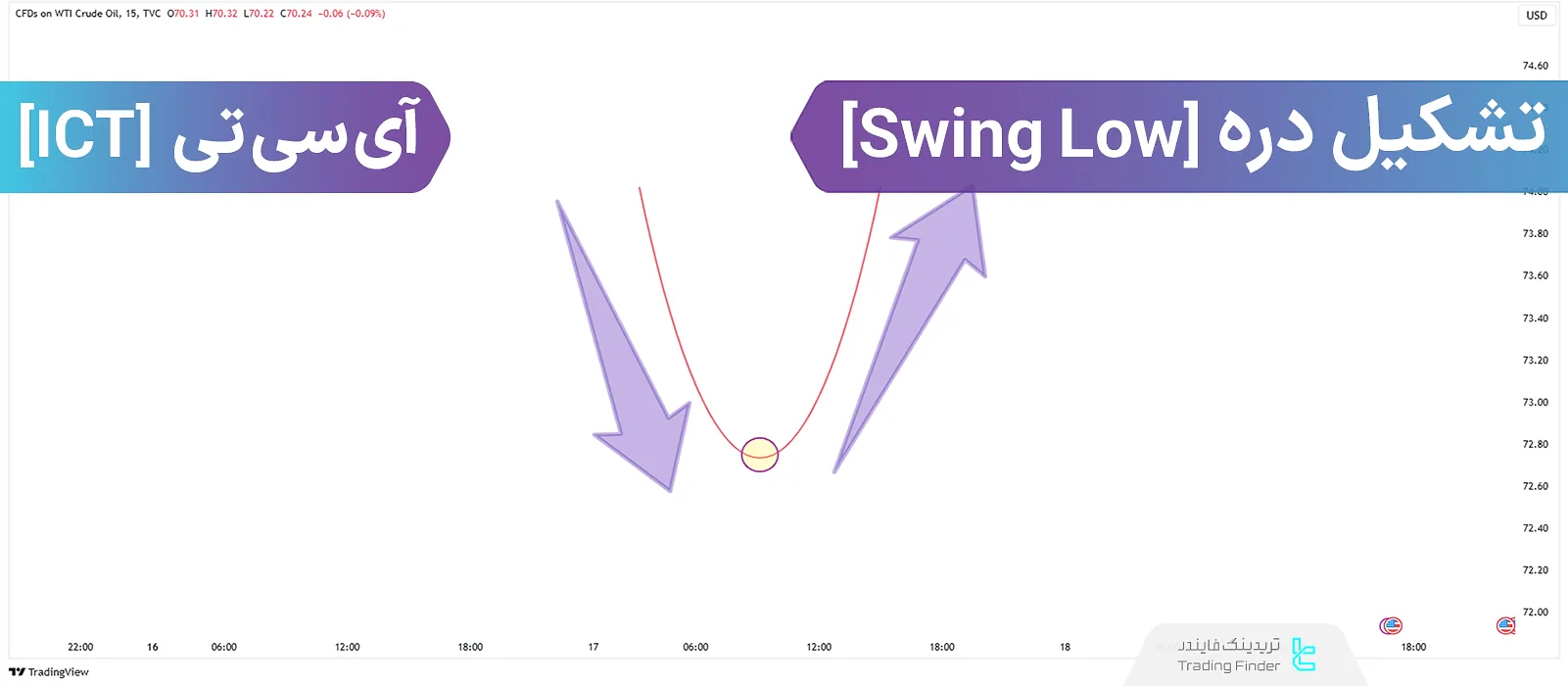

سویینگ لو (Swing Low) چیست؟

سوئینگ لو زمانی شکل می گیرد که قیمت کاهش یافته، سپس مجددا در یک نقطه مشخص به سمت بالا حرکت کرده و یک کف جدید را ایجاد می کند. این نقاط در بازه های زمانی و بازارهای مختلف دیده شده و برای تحلیل روند بازار در تحلیل تکنیکال و سبک ICT کاربرد دارند.

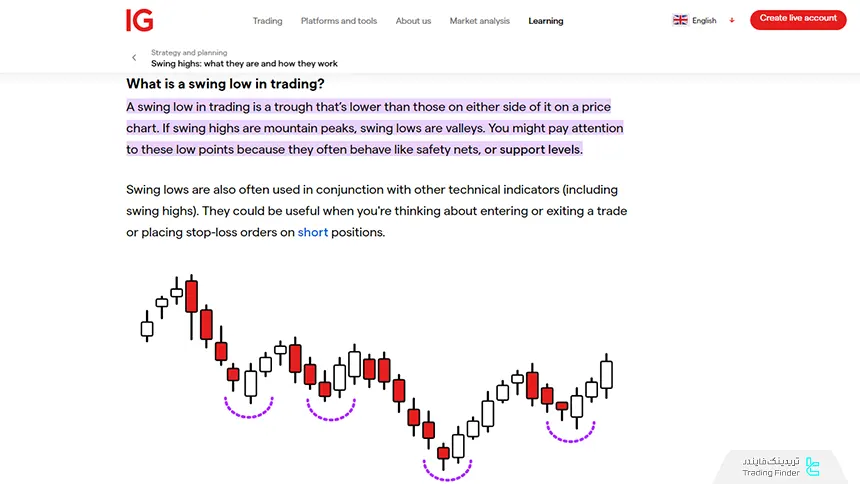

نقطه مقابل قله (Swing High)، دره (Swing Low) است که در زمان شکل گیری سقف جدید ایجاد می شود. آموزش تصویری سویینگ لو از سایت IG.com:

علت تشکیل سویینگ لو

تشکیل سویینگ لو (Swing Low) نتیجه ی واکنش نیروهای عرضه و تقاضا در بازار است. هنگامی که فشار فروش به تدریج کاهش یافته و تقاضا در ناحیه ی حمایتی فعال می شود، قیمت به نقطه ای می رسد که خریداران تمایل دارند وارد بازار شوند. این تغییر در تعادل قدرت فروشندگان و خریداران، موجب توقف افت قیمت و آغاز یک حرکت صعودی موقت یا پایدار می گردد.

در سطح خرد (Microstructure)، سوینگ لو حاصل جذب نقدینگی زیر کف های قبلی است. معامله گران نهادی (Smart Money) معمولا از این نواحی برای تجمیع سفارشات خرید پس از شکست کاذب استفاده می کنند. در چنین وضعیتی، با جمع آوری سفارشات معوق (Resting Orders) در ناحیه ی حمایت، بازار زمینه ی حرکت صعودی بعدی را فراهم می کند.

از دید تحلیل حجم و جریان سفارشات (Order Flow)، افزایش حجم معاملات در نواحی کف همراه با کاهش دامنه ی کندل ها نشان دهنده ی جذب فروشندگان ضعیف و ورود نقدینگی تازه است.

در تایم فریم های بالاتر، تکرار سوینگ لوها در سطوح قیمتی نزدیک، اغلب نشانه ی تثبیت قیمت پیش از تغییر روند است. این نواحی بعدها به عنوان حمایت ساختاری معتبر شناخته می شوند و در تصمیم گیری های معاملاتی مبتنی بر سبک ICT یا ساختار پرایس اکشن، نقش مهمی دارند. آموزش استفاده از سویینگ لو از کانال یوتیوب The Trading Channel:

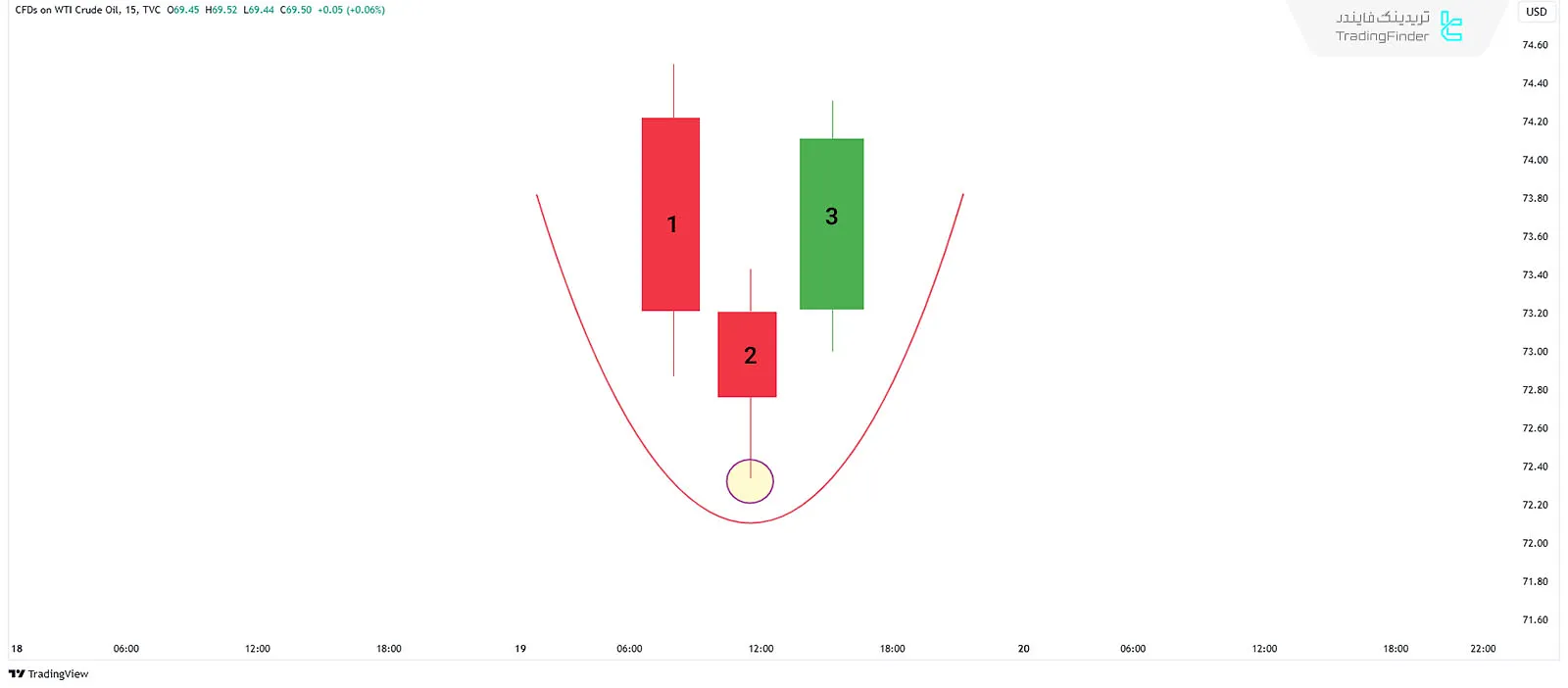

ساختار سویینگ لو (دره)

ساختار Swing Low شامل سه کندل است؛ کندل دوم در وسط قرار دارد و کف قیمتی پایین تری نسبت به کندل های اول و سوم دارد. کندل اول و سوم که در دو طرف آن هستند و کفی بالاتر از کندل دوم ایجاد می کنند.

این الگو به شکل "V" دیده می شود و کندل دوم با پایین ترین نقطه سوئینگ لو آن است. در این نقطه، قیمت حرکت صعودی خود را آغاز می کند.

Swing Low را چگونه شناسایی کنیم؟

برای شناسایی دره (Swing Low) مراحل زیر را طی کنید:

- کف یککندل استیک (پایین ترین کف در نمودار) را مشخص کنید؛

- کف کندل سمت چپ (بالاتر از کف کندل انتخاب شده) را بررسی کنید؛

- کف کندل سمت راست (بالاتر از کف کندل انتخاب شده) را بررسی کنید.

اگر کف کندل های سمت چپ و راست بالاتر از کف کندل وسط باشد، این کندل استیک به عنوان سویینگ لو شناخته می شود.

مزایا و معایب سویینگ لو

سویینگ لو روش موثری برای تشخیص نواحی حمایتی، مدیریت ریسک و تحلیل نقدینگی محسوب می شود، اما در بازارهای پرنوسان یا بدون تایید حجمی می تواند منبع خطا باشد. جدول مزایا و معایب سویینگ لو:

مزایا | معایب |

تشخیص دقیق نواحی حمایتی | شناسایی اشتباه در بازار پرنویز |

تعیین حد ضرر منطقی | افزایش ریسک در روندهای سریع |

تایید تغییر فاز صعودی | احتمال سویینگ لو کاذب در تایم پایین |

تحلیل نقدینگی و جذب سفارشات | خطا در تفسیر بدون داده ی حجمی |

هم پوشانی تایم فریم ها برای تأیید روند | سیگنال ساختگی در عدم هم پوشانی |

مبنای ورود پس از شکست مقاومت | شکست فیک در ورود زودهنگام |

مثال معامله با سویینگ لو (Swing Low)

برای ترید با سویینگ لو، تنها کافی است تا 4 مرحله زیر را پشت سر بگذارید:

1# شناسایی سویینگ لو در نمودار

ابتدا نقطه ای را پیدا کنید که بازار به پایین ترین مقدار خود رسیده و سپس حرکت صعودی آغاز شده است؛ این الگو معمولا در نواحی حمایتی بازار ظاهر می شود. برای افزایش دقت، بهتر است این نقطه با واکنش واضح قیمت مانند کندل بازگشتی قوی یا هم زمانی با کاهش مومنتوم نزولی تایید شود.

2# روند صعودی و شکست سطح مقاومت

در یک روند صعودی، پس از تشکیل Swing Low و شکست سطح مقاومت، سیگنال نقطه ورود کم ریسکبه معامله خرید صادر می شود. در این حالت، بازگشت قیمت به ناحیه شکست (Pullback) و حفظ Swing Low به عنوان حمایت، اعتبار ورود را افزایش داده و امکان تعیین حد ضرر منطقی زیر این ساختار را فراهم می کند.

3# تنظیم حد ضرر

حد ضرر (Stop Loss) را دقیقا زیر Swing Low قرار داده تا در صورت بازگشت غیرمنتظره قیمت، ضرر محدود شود. این محل گذاری حد ضرر علاوه بر حفاظت از سرمایه، باعث می شود نسبت ریسک به بازده معامله بهینه شده و خروج از معامله تنها در صورت نقض واقعی ساختار بازار انجام گیرد.

4# تنظیم حد سود

حد سود (Take Profit) را نزدیک به سطح مقاومت بعدی قرار دهید تا از حرکت صعودی قیمت استفاده کنید. انتخاب این ناحیه به عنوان حد سود، امکان برداشت سود پیش از افزایش فشار فروش را فراهم کرده و به تثبیت نتایج معامله در برابر بازگشت های ناگهانی قیمت کمک می کند.

دره یا سویینگ لو چه کاربردهایی دارد؟

دره (سویینگ لو) ابزاری مهم برای تحلیل روندهای بازار و بررسی قدرت آن ها است. شکل گیری دره (سویینگ لو) در سطوح بالاتر، نشان دهنده روند صعودی است. در برعکس، اگر دره ها در سطوح پایین تری قرار بگیرند، نشان دهنده یک روند نزولی خواهند بود.

علاوه بر این، فاصله بین دره ها با یکدیگر می تواند اطلاعاتی درباره شدت و قدرت روند بازار ارائه دهد. در بسیاری از مواقع، سویینگ لو نقطه ای کلیدی در بازار است که تغییر در جهت یا قدرت حرکت قیمت را منعکس می کند.

تفاوت سویینگ لو و سویینگ های

در سبک ICT، تحلیل ساختار بازار بر پایه ی توالی "Swing Low" و "Swing High" انجام می شود. سویینگ لو ناحیه ی تجمیع نقدینگی خرید و آغاز حرکت صعودی است، درحالی که سویینگ های ناحیه ی توزیع نقدینگی فروش و شروع فاز نزولی محسوب می شود.

تفاوت در موقعیت قیمتی، رفتار حجم و ساختار کندلی این دو، جهت و قدرت جریان سفارشات را مشخص می کند. جدول تفاوت های سویینگ لو و سویینگ های:

ویژگی | سویینگ لو (دره) | سویینگ های (قله) |

تعریف | نقطه ای که قیمت پس از کاهش، متوقف شده | نقطه ای که قیمت پس از افزایش، متوقف شده |

ساختار کندلی | سه کندل متوالی؛ کندل میانی دارای پایین ترین کف نسبت به دو کندل مجاور | سه کندل متوالی؛ کندل میانی دارای بالاترین سقف نسبت به دو کندل مجاور |

نقش در روند بازار | نشانه ی توقف فروش و آغاز فاز خرید یا اصلاح صعودی | نشانه ی توقف خرید و آغاز فاز فروش یا اصلاح نزولی |

موقعیت قیمتی | تشکیل در نواحی حمایتی یا زیر کف های قبلی | تشکیل در نواحی مقاومتی یا بالای سقف های |

رفتار حجم معاملات | افزایش حجم در ناحیه ی کف همراه با کندل های کوتاه | افزایش حجم در ناحیه ی سقف همراه با کندل های ضعیف |

کاربرد در سبک ICT | ناحیه ی فعال سازی سفارشات خرید (Liquidity Grab / Accumulation) | ناحیه ی فعال سازی سفارشات فروش (Liquidity Sweep / Distribution) |

تایید روند | تشکیل Swing Lowهای متوالی در سطوح بالاتر | تشکیل Swing Highهای متوالی در سطوح پایین تر |

محدوده ی حد ضرر (Stop Loss) | زیر آخرین سویینگ لو معتبر | بالای آخرین سویینگ های معتبر |

نشانه ی تغییر فاز بازار | پایان فشار فروش، شروع حرکت صعودی یا اصلاحی | پایان فشار خرید، شروع حرکت نزولی یا اصلاحی |

سویینگ لو (Swing Low) در کجا تشکیل می شود؟

دره اغلب در ناحیه های حمایتی بازار شکل می گیرد؛ سطوحی که قیمت با ورود خریداران به بازار با مقاومت مواجه شده و از ادامه کاهش جلوگیری می کند.

- در روند نزولی، پس از تشکیل دره، یک بازگشت کوتاه صعودی (retracement) مشاهده می شود؛

- در روند صعودی، پس از تشکیل دره، روند صعودی ادامه می یابد و قیمت ها به سطوح بالاتری می رسند.

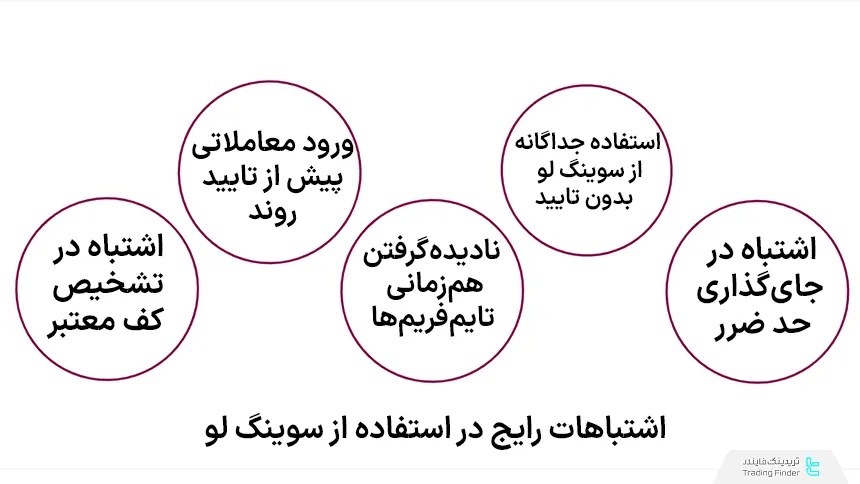

اشتباهات رایج در استفاده از سوینگ لو

بسیاری از معامله گران در تحلیل سوینگ لو دچار خطاهای تکراری می شوند که موجب برداشت نادرست از ساختار بازار و ورود زودهنگام به معامله می گردد. شناخت این اشتباهات، برای به کارگیری صحیح مفهوم Swing Low در تحلیل های ساختاری ضروری است.

اشتباه در تشخیص کف معتبر

برخی معامله گران هر بازگشت جزئی قیمت را سوینگ لو تلقی می کنند. در حالی که سوینگ لو معتبر تنها زمانی شکل می گیرد که کندل میانی کف پایین تری نسبت به دو کندل مجاور ایجاد کرده و با کندل های تأییدی بعدی تثبیت شود. بدون تأیید ساختاری، شناسایی آن صرفاً یک نویز قیمتی است.

ورود معاملاتی پیش از تایید روند

یکی از رایج ترین خطاها، ورود به معامله خرید بلافاصله پس از تشکیل ظاهری دره است. تایید شکست مقاومت محلی یا تشکیل کف بالاتر در تایم فریم بالاتر، شرط لازم برای اعتبار سویینگ لو است. ورود زودهنگام، معامله گر را در معرض فاز توزیع مجدد یا ادامه ی روند نزولی قرار می دهد.

نادیده گرفتن هم زمانی تایم فریم ها

تحلیل در یک تایم فریم بدون بررسی هم زمان تایم فریم بالاتر، باعث تشخیص اشتباه جهت کلی بازار می شود. در سبک ICT، اعتبار هر Swing Low زمانی تأیید می شود که در تایم بالاتر نیز با ناحیه ی نقدینگی خرید یا اوردر بلاک (Order Block) هم پوشانی داشته باشد.

استفاده جداگانه از سوینگ لو بدون تایید حجمی یا نقدینگی

تکیه صرف بر شکل کندلی بدون بررسی حجم معاملات یا جریان نقدینگی هوشمند اشتباه رایج دیگری است. سوینگ لو زمانی معنا دارد که هم زمان با افزایش حجم خرید یا جذب سفارشات فروش در محدوده ی کف همراه باشد.

اشتباه در جای گذاری حد ضرر

قرار دادن حد ضرر در فاصله ی زیاد از Swing Low باعث افزایش ریسک معامله می شود؛ در مقابل، چسباندن بیش از حد حد ضرر به کف نیز احتمال خروج زودهنگام از موقعیت را بالا می برد. محل منطقی حد ضرر، کمی پایین تر از کف تأیید شده است.

اندیکاتور سقف و کف قبلی در شناسایی سویینگ لو

اندیکاتور سقف و کف قبلی یکی از ابزارها در تحلیل تکنیکال است که سطوح قیمتی مهم بازار را بر اساس داده های تاریخی مشخص می کند. این اندیکاتور با استفاده از داده های خام قیمت، سقف ها (Highs) و کف ها (Lows) را در بازه های زمانی مختلف مانند روز، هفته یا آخرین کندل شناسایی کرده و آن ها را به صورت خطوط افقی روی نمودار نمایش می دهد.

این سطوح به عنوان نواحی واکنش قیمتی شناخته می شوند، زیرا در گذشته بازار در آن نقاط با فشار خرید یا فروش مواجه شده است. برخورد مجدد قیمت با این خطوط می تواند نشانه ای از بازگشت یا در صورت شکست معتبر، تأیید ادامه ی روند باشد. ویدیو آموزشی استفاده از اندیکاتور سقف و کف قبلی:

به همین دلیل، این اندیکاتور در دسته ی ابزارهای حمایت و مقاومت و همچنین اندیکاتورهای بازگشتی و محدوده شکست (Reversal / Breakout Indicators) قرار می گیرد.

در روند صعودی، عبور قیمت از سقف قبلی نشانه ای از تقویت خریداران و ادامه ی حرکت صعودی است، در حالی که در روند نزولی، شکست کف قبلی ادامه ی فشار فروش را تأیید می کند. در هر دو حالت، بازگشت قیمت به سطح شکسته شده و واکنش مجدد به آن، ناحیه ای بالقوه برای ورود به معامله محسوب می شود.

این اندیکاتور معمولا با تنظیماتی مانند Zigzag Period و History Limit برای کنترل حساسیت نقاط بازگشتی به کار می رود و می تواند خطوط دینامیک یا ثابت تولید کند. نمایش پیوت ها، رنگ خطوط High وLow، و ضخامت خطوط نیز قابل سفارشی سازی است تا تحلیل گر بتواند به طور دقیق ساختار حرکتی بازار را مشاهده کند.

از منظر تحلیل ساختاری و سبک ICT، خطوط کف این اندیکاتور عملا نقش نقاط سویینگ لو را ایفا می کنند؛ یعنی نواحی ای که بازار پس از جذب نقدینگی و توقف فشار فروش، تمایل به بازگشت دارد. ترکیب تحلیل سویینگ لو با سطوح کف های قبلی در این اندیکاتور، امکان شناسایی دقیق تر نواحی حمایت و نقاط ورود با احتمال موفقیت بالا را فراهم می سازد.

لینک های دانلود اندیکاتور سقف و کف قبلی:

جمع بندی

دره (Swing Low) یکی از مفاهیم ساده در تحلیل تکنیکال است که نقاط بازگشت یا ادامه روند را نشان می دهد. با تحلیل دقیق دره های قیمتی (سویینگ لو) می توان نقاط ورود ایده آل را شناسایی کرد.

در سبک ICT، هر سویینگ لو نشانه ای از جذب نقدینگی و آغاز فاز تجمیع محسوب می شود که پایه ی تغییر ساختار بازار را تشکیل می دهد. واکنش قیمت پس از این جذب نقدینگی، به ویژه در قالب displacement یا شکست ساختار، تعیین می کند که آیا بازار وارد فاز Expansion شده یا همچنان در محدوده Accumulation باقی مانده است.