قیمت هر دارایی در بازار بر اساس میزانعرضه و تقاضای آن تعیین می شود. عرضه (Supply) به معنای میزان موجودی یک کالا یا دارایی در بازار است؛ وقتی عرضه یک کالا بیشتر از تقاضا باشد، قیمت آن کاهش می یابد.

تقاضا (Demand) نیز به تمایل خریداران برای خرید یک دارایی با قیمت بازار اشاره دارد؛ اگر تقاضا بیشتر از عرضه باشد، قیمت ها افزایش پیدا می کنند.

ناحیه عرضه و تقاضا چیست؟

در معاملات بازار فارکس و در تحلیل رفتار قیمت یا پرایس اکشن ناحیه عرضه و تقاضا عبارتند از:

- ناحیه عرضه: منطقه ای از نمودار قیمت است که به دلیل وجود سفارشات فروش زیاد، عرضه دارایی افزایش یافته و قیمت کاهش می یابد؛

- ناحیه تقاضا: منطقه ای است که به دلیل سفارشات خرید فراوان، تقاضای دارایی افزایش یافته و قیمت رشد می کند.

نواحی عرضه و تقاضا چه اهمیتی دارند؟

نواحی عرضه و تقاضا (Supply & Demand Zone)، نقاط مهمی در نمودار قیمت هستند که می توان از آنها برای شناسایی معاملات برگشتی و ادامه روند استفاده کرد.

این نواحی حائز اهمیت هستند چرا که معمولا واکنش سریع بازار از این نواحی آغاز می شود. بنا بر مفاهیم اسمارت مانی، معامله گران نهادی (Institutional Traders) با حجم چشمگیری وارد این نواحی شده و افزایش عرضه یا تقاضا را رقم می زنند.

به همین دلیل، باید منتظر بمانید تا بازار این نواحی عرضه یا تقاضا را آزمایش کند، سپس معاملات خرید یا فروش را اجرا کرده و ردپای معامله گران نهادی و پول هوشمند را دنبال کنید.

تفاوت ناحیه عرضه و تقاضای قوی و ضعیف

همه نواحی عرضه و تقاضا قدرت یکسانی ندارند. برخی نواحی به شدت توسط پول هوشمند حمایت یا کنترل می شوند و برخی دیگر ضعیف و کم اعتبار هستند. تشخیص این تفاوت نقش بسیار مهمی در افزایش وین ریت معاملات دارد. در جدول زیر انواع عرضه و تقاضا با یکدیگر مقایسه شده اند:

فاکتور مقایسه | تقاضای قوی (Strong Demand) | تقاضای ضعیف (Weak Demand) | عرضه قوی (Strong Supply) | عرضه ضعیف (Weak Supply) |

قدرت خروج قیمت | جهش سریع با کندل های بلند و پرقدرت | حرکت آهسته و اصلاحی | ریزش شارپ و انفجاری | افت فرسایشی و کم قدرت |

مومنتوم بازار | بسیار بالا | ضعیف | بسیار بالا | ضعیف |

وضعیت عدم تعادل (Imbalance) | واضح و گسترده | کم عمق یا نامشخص | شدید و عمیق | کم قدرت یا مصرف شده |

ساختار بازار (BOS/MSS) | شکست سقف معتبر | بدون شکست ساختار | شکست کف معتبر | بدون شکست ساختار |

تعداد دفعات لمس ناحیه | اولین برخورد | چندین برخورد | اولین برخورد | چندین برخورد |

احتمال واکنش قیمت | بسیار بالا | متوسط تا ضعیف | بسیار بالا | ضعیف |

اعتبار معاملاتی | عالی برای ورود اصلی | فقط مناسب اسکالپ | عالی برای فروش روندی | بیشتر برای فیلتر فیک |

ریسک شکست ناحیه | کم | بالا | کم | بالا |

رفتار نقدینگی | جذب سنگین نقدینگی خرید | تخلیه تدریجی | جذب سنگین نقدینگی فروش | مصرف کامل نقدینگی |

بهترین کاربرد معاملاتی | ورود هوشمند در روند صعودی | اصلاح های کوتاه مدت | ورود فروش در روند نزولی | تشخیص تله فروشندگان |

چگونه نواحی عرضه و تقاضا در بازار را شناسایی کنیم؟

تشخیص نواحی عرضه و تقاضا مستلزم درک دقیق ساختار بازار (Market Structure) است؛ به این معنا که معامله گر باید ابتدا روند غالب، سقف ها و کف های قیمتی، و نواحی شکست ساختار را تشخیص دهد.

نواحی عرضه معمولا در محدوده هایی شکل می گیرند که فشار فروش قوی باعث ریزش قیمت شده و نواحی تقاضا در نقاطی ایجاد می شوند که با ورود قدرت خریداران، قیمت به صورت شارپ افزایش یافته است.

این نواحی اغلب با حرکات سریع، کندل های قدرتمند و ترک ناحیه به همراه عدم تعادل قیمتی مشخص می شوند و به عنوان پایه ای برای تصمیم گیری در ورود و خروج حرفه ای به کار می روند.

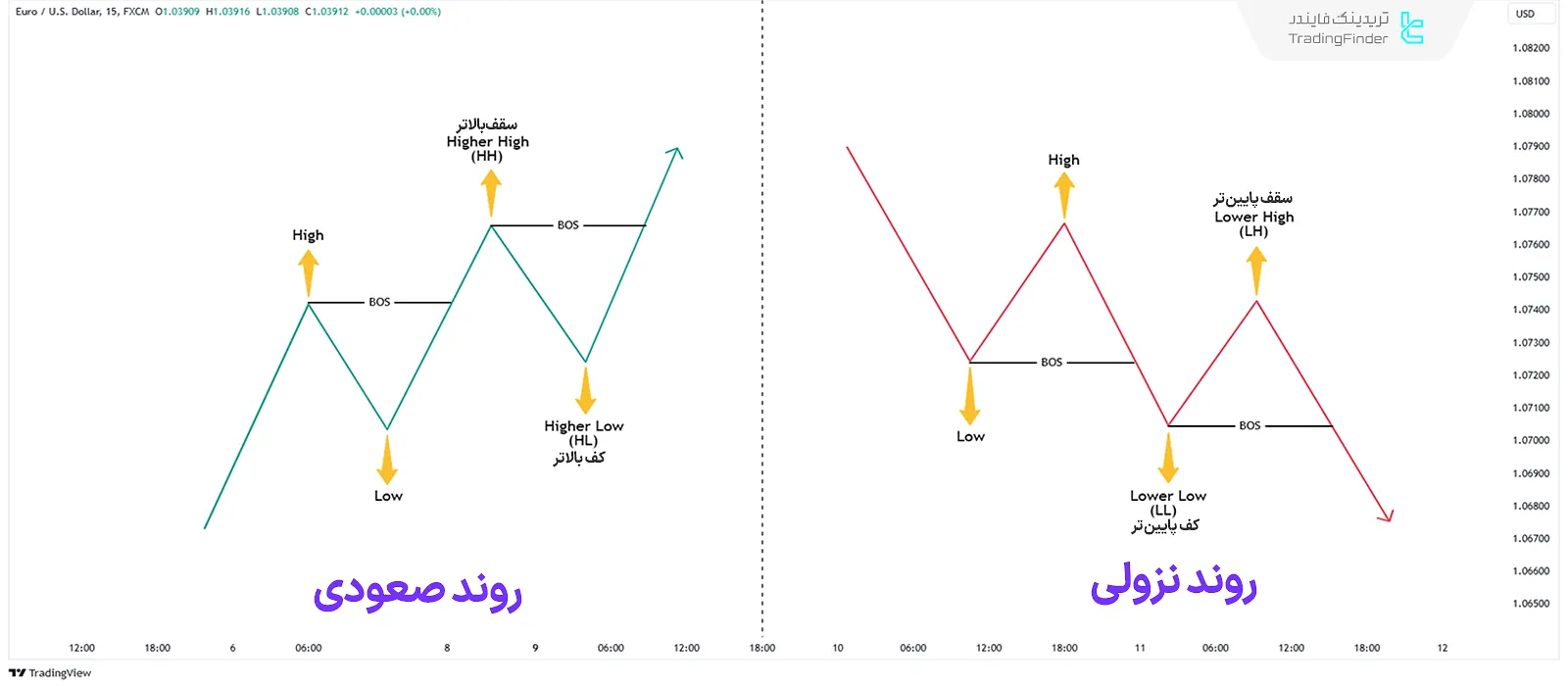

شکست ساختار “Break of Structure - BOS”

وقتی بازار در یک روند قرار دارد، ساختار قبلی را در جهت همان روند می شکند و به حرکت خود ادامه می دهد؛ این پدیده به عنوان شکست ساختار (BOS) شناخته می شود:

- در روند صعودی، بازار سقف قبلی (High) را می شکند و یک سقف بالاتر (Higher High) می سازد؛

- در روند نزولی، بازار کف قبلی (Low) را می شکند و یک کف پایین تر (Lower Low) می سازد.

برای درک بهتر، به مثال تصویری زیر توجه کنید.

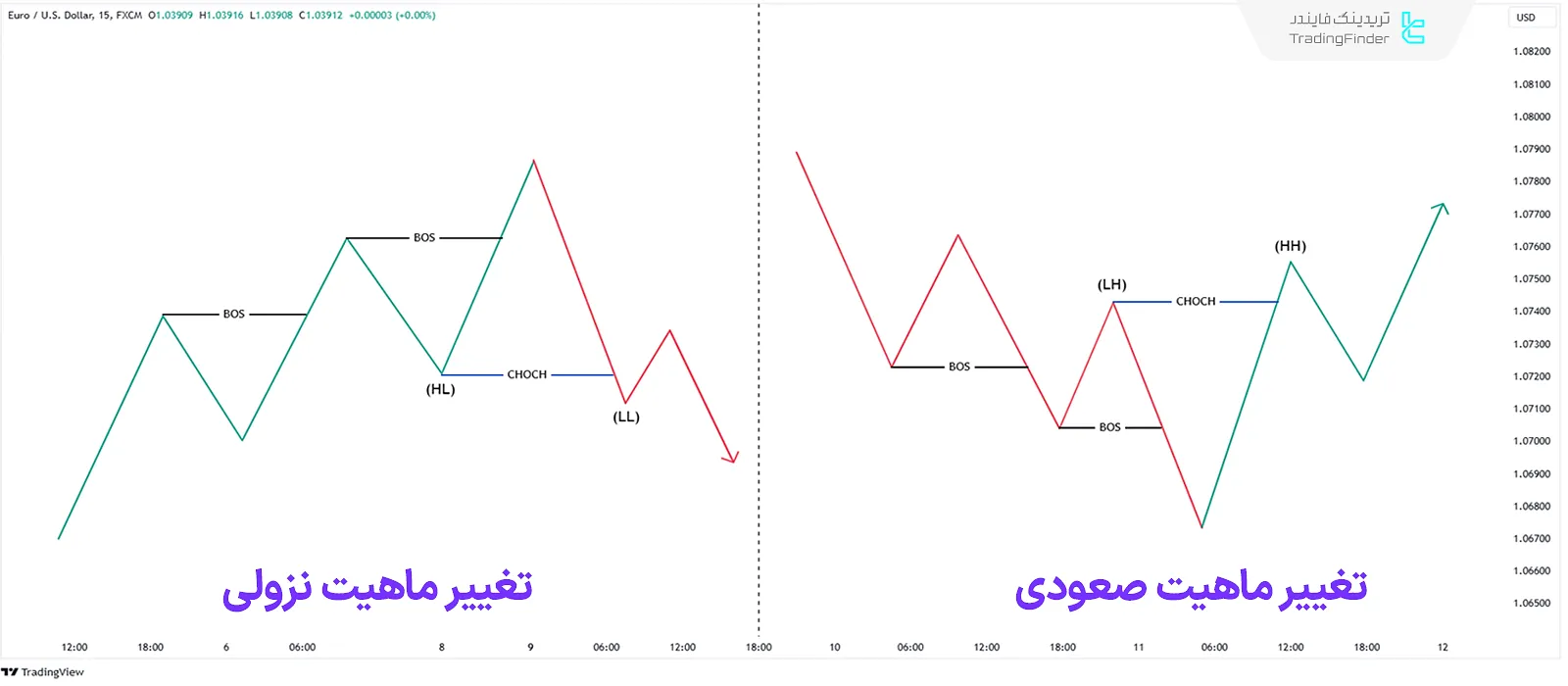

تغییر ماهیت روند (Change of Character - CHOCH)

تغییر ساختار بازار (CHOCH) به معنای تغییر روند بازار است؛ هنگام تغییر بازار از روند صعودی به نزولی یا بالعکس، این تغییر به عنوان تغییر ماهیت روند (CHOCH) یا چاک شناخته می شود:

- هنگام تغییر روند بازار از نزولی به صعودی، سقف پایین تر(Higher Low) قبلی شکسته شده و یک سقف بالاتر (Higher High) جدید ایجاد می شود؛

- هنگام تغییر روند بازار از صعودی به نزولی، کف بالاتر (Higher Low) قبلی شکسته شده و یک کف پایین تر (Lower Low) جدید ایجاد می شود.

برای درک بهتر، به مثال تصویر زیر دقت کنید.

راهنمای شناسایی ناحیه عرضه

ناحیه عرضه (Supply Zone)، منطقه ای از بازار است که به دلیل وجود فشار فروش، قیمت ها در آن به سرعت کاهش می یابند؛ بنابراین این نواحی معمولا در روند نزولی رخ می دهند.

این نواحی پیش از تغییر ماهیت (CHOCH) و شکست ساختار (BOS)، در یک پولبک شکل می گیرند؛ پس از آن، قیمت به سرعت کاهش می یابد. ممکن است این پولبک از یک یا چند کندل صعودی تشکیل شود.

شناسایی ناحیه تقاضا

ناحیه تقاضا (Demand Zone)، منطقه ای از بازار است که به دلیل وجود فشار خرید، قیمت ها به سرعت افزایش می یابند؛ بنابراین این نواحی معمولا در روند صعودی شکل می گیرند.

این نواحی معمولا پیش از تغییر ماهیت (CHOCH) و شکست ساختار (BOS)، در یک پولبک شکل می گیرند؛ پس از آن، قیمت به سرعت افزایش می یابد. ممکن است این بازگشت از یک یا چند کندل نزولی تشکیل شود.

چگونه با استفاده از استراتژی عرضه و تقاضا معامله کنیم؟

برای معامله با استراتژی عرضه و تقاضا ابتدا باید روند بازار را مشخص کرد؛ در روند صعودی تمرکز بر نواحی تقاضا برای خرید و در روند نزولی تمرکز بر نواحی عرضه برای فروش است. شناسایی نواحی قوی و هم راستاسازی آن ها با ساختار بازار، دقت و اعتبار معاملات را افزایش می دهد.

معامله با استفاده از استراتژی عرضه و تقاضا در روند صعودی

در روندهای صعودی، تمرکز اصلی معامله گر بر شناسایی نواحی تقاضای معتبر در جهت حرکت بازار است تا با هم جهت شدن با جریان غالب نقدینگی، ورودهای کم ریسک و با نسبت سود به زیان مناسب انجام شود. برای ورود در روندهای صعودی باید طبق مراحب زیر عمل کرد:

- پس از CHOCH صعودی یا BOS، ناحیه تقاضا را شناسایی کنید؛

- هنگام بازگشت قیمت و نزدیک شدن به ناحیه تقاضا، می توانید در آن ناحیه نسبت به خرید اقدام کنید؛

- درصورت بزرگ بودن ناحیه تقاضا، منتظر بمانید تا بازار حداقل 50% از آن ناحیه را همراه با تاییدهای دیگر مانند تغییر ساختار در تایم فریم پایین تر آزمایش کند؛

- حد ضرر باید چند پیپ زیر کف ناحیه تقاضا باشد.

معامله با استفاده از استراتژی عرضه و تقاضا در روند نزولی

در یک روند نزولی، با شناسایی ناحیه عرضه، انتظار برای بازگشت قیمت، گرفتن تاییدهای لازم و تعیین حد ضرر مناسب می توان بر اساس استراتژی عرضه و تقاضا وارد معامله فروش شد. مراحل دقیق ورود در روند نزولی به شرح زیر هستند:

- پس از CHOCH نزولی یا BOS، ناحیه عرضه را شناسایی کنید؛

- هنگام بازگشت قیمت و نزدیک شدن به ناحیه عرضه، نسبت به فروش در آن ناحیه در آن ناحیه اقدام کنید؛

- درصورت بزرگ بودن ناحیه عرضه، منتظر بمانید تا بازار حداقل 50% از آن ناحیه را همراه با دیگر تاییدها مانند تغییر ساختار در تایم فریم پایین تر آزمایش کند؛

- حد ضرر باید چند پیپ بالای سقف ناحیه عرضه باشد.

تایید ورود به معامله با نواحی عرضه و تقاضا

برخورد قیمت به ناحیه عرضه یا تقاضا به تنهایی برای ورود به معامله کافی نیست. برای کاهش خطا و افزایش دقت معاملات، باید منتظر تایید ورود در تایم فریم پایین تر باشید.

مهم ترین تاییدهای ورود عبارتند از:

- ایجاد شکست ساختار (BOS) در تایم پایین؛

- تشکیل تغییر ماهیت روند (CHOCH)؛

- تشکیل کندل اینگالف صعودی در ناحیه تقاضا؛

- تشکیل کندل اینگالف نزولی در ناحیه عرضه.

مقاله آموزش نواحی عرضه و تقاضا در اسمارت مانی (SMC) در سایت writofinance.com مطالب تکمیلی درباره ساختار این نواحی ارائه می کند و علاقه مندان می توانند از این محتوا برای تعمیق تحلیل خود استفاده کنند.

مثال تایید ورود به معامله با نواحی عرضه و تقاضا

به عنوان مثال اگر قیمت وارد ناحیه ی تقاضا شود، اما در تایم فریم های پایین تر مانند 5 یا 15 دقیقه هنوز هیچ نشانه ی معتبری از شکست ساختار، تغییر روند یا تشکیل الگوی بازگشتی مشاهده نشود، ورود به معامله در این مرحله یک ورود زودهنگام محسوب می شود.

در چنین شرایطی، بازار هنوز تایید لازم برای برگشت را ارائه نداده و ممکن است قیمت همچنان به حرکت نزولی خود ادامه دهد. به همین دلیل، احتمال فعال شدن حد ضرر افزایش پیدا می کند و ریسک معامله به طور قابل توجهی افزایش می یابد. بهترین رویکرد در این وضعیت، صبر برای دریافت تاییدهای تکمیلی از ساختار بازار و رفتار کندل ها برای ورود با اطمینان بیشتر است.

ویدئوی آموزشی کانال The Moving Average در یوتوب، اطلاعات تکمیلی درباره نواحی عرضه و تقاضا (Supply and Demand) ارائه می دهد و درک ساختار این نواحی را دقیق تر می سازد.

بهترین تایم فریم برای شناسایی نواحی

نواحی عرضه و تقاضا (Supply And Demand) که در تایم فریم های بالاتر مانند 1 ساعته، 4 ساعته و روزانه شکل می گیرند، اعتبار تحلیلی بالاتری نسبت به تایم فریم های پایین دارند. ورود سرمایه های بزرگ و فعالیت مستقیم معامله گران نهادی در این بازه های زمانی، علت اصلی افزایش اعتبار این نواحی محسوب می شود. مزایای استفاده از تایم فریم های بالا:

- کاهش نویز بازار؛

- دقت بالاتر واکنش قیمت؛

- تعیین منطقی تر حد ضرر؛

- هماهنگی بیشتر با ساختار اصلی بازار.

خطایی رایج در میان معامله گران، ترسیم نواحی فقط در تایم های 5 و 15 دقیقه است که باعث شلوغی چارت و افت دقت تحلیل می شود.

اشتباهات رایج معامله گران در نواحی عرضه و تقاضا

بسیاری از معامله گران با وجود آشنایی با نواحی عرضه و تقاضا، به دلیل برخی خطاهای رایج دچار زیان می شوند. مهم ترین اشتباهات عبارتند از:

- علامت گذاری بیش از حد نواحی روی نمودار؛

- ورود بدون دریافت تایید از BOS یا CHOCH؛

- معامله روی نواحی چندین بار تست شده؛

- بی توجهی به تایم فریم های بالاتر؛

- قرار دادن حد ضرر بسیار نزدیک به ناحیه.

اندیکاتور مناطق عرضه و تقاضا (Supply and Demand Zones) در متاتریدر

اندیکاتور Supply and Demand Zones در پلتفرم متاتریدر یکی از ابزارهای پیشرفته تحلیل تکنیکال است که با تمرکز بر رفتار نقدینگی، نواحی کلیدی عرضه و تقاضا را به صورت هوشمند روی نمودار شناسایی می کند.

این ابزار با ترسیم نوارهای رنگی، محدوده هایی را نمایش می دهد که در گذشته واکنش های قیمتی مهمی در آن ها شکل گرفته و همچنان پتانسیل اثرگذاری بر حرکت آینده قیمت را دارند.

برخلاف خطوط کلاسیک حمایت و مقاومت، این اندیکاتور سطوح را به شکل زون های پویا نمایش می دهد؛ زون هایی که تا زمان جذب کامل نقدینگی معتبر باقی می مانند. اگر قیمت هنوز به این نواحی برخورد نکرده باشد، اعتبار آن ها حفظ شده و در صورت تماس قیمت، احتمال واکنش بازار به شکل بازگشتی یا ادامه دار افزایش می یابد.

- اندیکاتور مناطق عرضه و تقاضا متاتریدر5 (Supply & Demand Zones)

- اندیکاتور مناطق عرضه و تقاضا متاتریدر4 (Supply & Demand Zones)

به همین دلیل این اندیکاتور در دسته اندیکاتورهای بازگشتی MetaTrader قرار می گیرد و بیشتر برای معامله گران با سطح مهارت متوسط مناسب است.

از نظر کاربرد، اندیکاتور نواحی عرضه و تقاضا با تمام بازارهای مهم از جمله فارکس، ارزهای دیجیتال، سهام و بازار فوروارد سازگاری دارد و برای سبک معاملاتی روزانه و همچنین تحلیل چند تایم فریم عملکرد دقیقی ارائه می دهد.

به عنوان مثال، در جفت ارزهایی مشاهده واکنش قیمت به نواحی عرضه معمولا با ظهور کندل هایی مثل Doji نزولی همراه می شود که می تواند سیگنال مناسبی برای ورود به معاملات Sell باشد. در مقابل، برخورد قیمت به ناحیه تقاضا همراه با الگوهایی مانند Bullish Engulfing می تواند زمینه ساز معاملات Buy شود.

در بخش تنظیمات، معامله گر امکان کنترل کامل روی نمایش نواحی حمایت و مقاومت، تفکیک مناطق لمس شده و دست نخورده، حذف همپوشانی زون ها و حتی تنظیم رنگ بندی چرخه های مختلف بازار را دارد. این انعطاف پذیری باعث می شود اندیکاتور با استراتژی های مختلف معاملاتی سازگار شود.

در مجموع، اندیکاتور Supply and Demand Zones در MetaTrader ابزاری قدرتمند برای شناسایی سطوح بازگشتی، بهینه سازی نقاط Entry و Exit و درک بهتر ساختار نقدینگی بازار است؛ ابزاری که اگر به درستی در کنار پرایس اکشن استفاده شود، می تواند دقت تصمیم گیری های معاملاتی را به شکل محسوسی افزایش دهد.

جمع بندی

در مفاهیم اسمارت مانی (Supply & Demand in Smart Money Concepts)، پایه و اساس حرکت قیمت در بازارهای مالی است. در اسمارت مانی، نواحیعرضه و تقاضا نقاط کلیدی نمودار هستند که جهت روند را تعیین کرده و فرصت های معاملاتی مناسبی ارائه دهند.

ناحیه عرضه (Supply Zone) ، قیمت ها به دلیل فشار فروش بالا کاهش یافته و معمولا در روندهای نزولی پس از شکست ساختار (BOS) یا تغییر ماهیت روند (CHOCH) شناسایی می شوند. در مقابل، در ناحیه تقاضا (Demand Zone) نیز به دلیل وجود فشار خرید قابل توجه، قیمت ها افزایش یافته و عمدتا در روندهای صعودی مشاهده می شود.