سقف های بالاتر (Higher Highs) و کف های بالاتر (Higher Lows) پایه های اصلی تحلیل روند صعودی در بازارهای مالی هستند. این ساختارها نه تنها قدرت حرکت قیمت و تمایل به ادامه روند را نشان می دهند، بلکه به عنوان نقاط کلیدی برای ورود و خروج از معاملات نیز عمل می کنند.

با این حال شناسایی این ساختارها نیازمند درک عمیق از اسمارت مانی مانند شکست ساختار (Break of Structure - BOS)، تغییرماهیت (Change of Character - CHOCH)، و القای نقدینگی (Inducement) است.

سقف بالاتر و کف بالاتر چیست؟

سقف بالاتر(Higher Highs) و کف بالاتر (Higher Lows) دو مفهوم بنیادی در تحلیل تکنیکال هستند که برای شناسایی و تایید روندهای صعودی در بازارهای مالی استفاده می شوند.

سقف بالاتر و کف بالاتر:

- سقف بالاتر [Higher High – HH]: زمانی رخ می دهد که سقف جدید نمودار از سقف قبلی بالاتر باشد. این اتفاق نشان دهنده ادامه قدرت خریداران در بازار است و به عنوان سیگنالی برای روند صعودی استفاده می شود؛

- کف بالاتر [Higher Low – HL]: زمانی تشکیل می شود که کف جدید، بالاتر از کف قبلی باشد. این اتفاق نشان دهنده شکست فروشندگان در رساندن قیمت به زیر کف قبلی برسانند و معتبر بودن ادامه روند صعودی است.

در ترکیب این دو مفهوم، یک ساختار صعودی ایجاد می شود که نشان دهنده تسلط خریداران و ادامه روند است. شناسایی این الگوها اهمیت ویژه ای دارد، زیرا به معامله گران این امکان را می دهد تا نقاط ورود به معاملات خرید و تعیین محل های مناسب برای قرار دادن حد ضرر را شناسایی کنند.

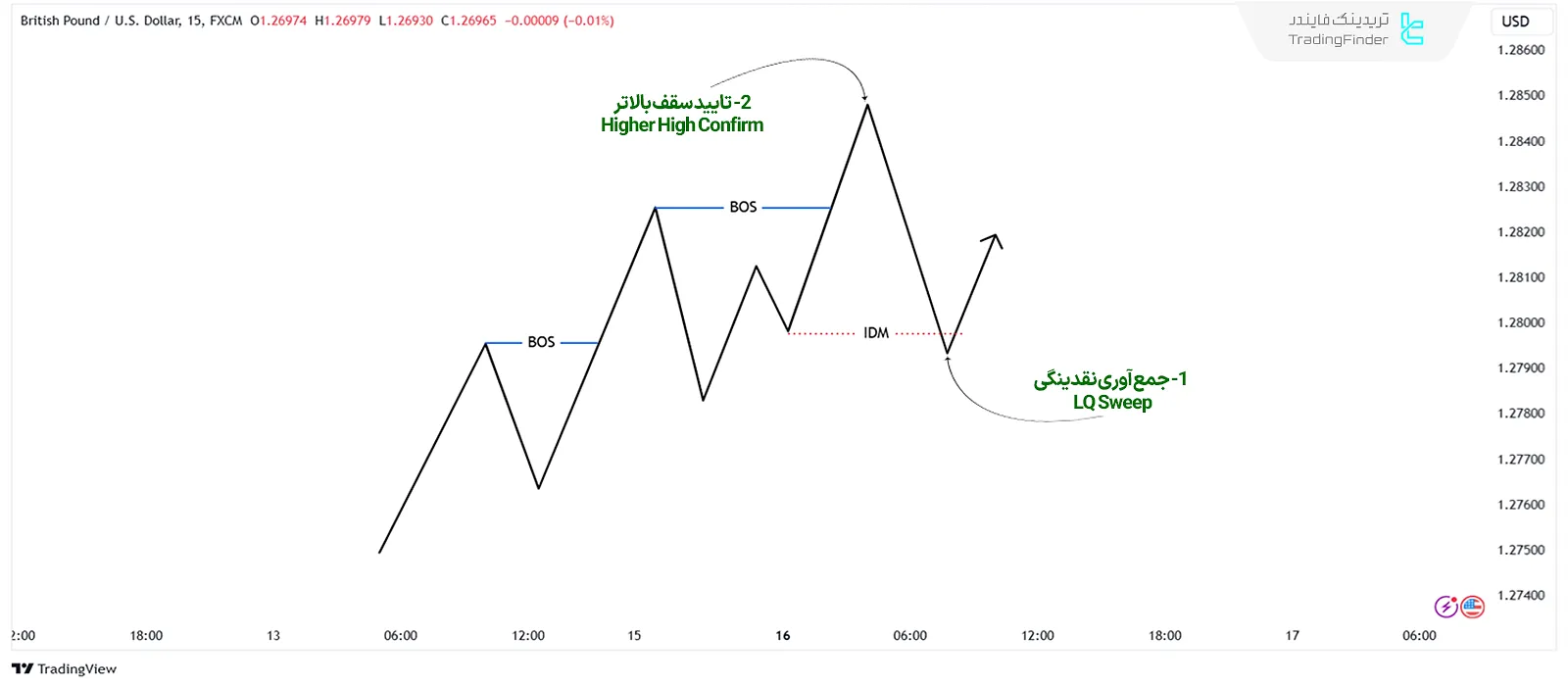

چگونه سقف بالاتر را در بازار صعودی شناسایی کنیم؟

اگرچه در بازار صعودی قیمت سقف های بالاتری می سازد، اما همه آنها به عنوان یک سقف ساختاری تلقی نمی شوند. راهنمای شناسایی یک سقف بالاتر (HH) معتبر در بازار صعودی:

- ابتدا باید القای نقدینگی (IDM) را شناسایی کنید؛

- پس از شناسایی القای نقدینگی (IDM)، منتظر بمانید تا قیمت یک سوئینگ سقف بسازد و به پایین بازگردد تا القای نقدینگی (IDM) را جارو کند؛

- وقتی قیمت القای نقدینگی (IDM) را جمع آوری می کند، آخرین سوئینگ سقف پیش از جمع آوری، به عنوان سقف بالاتر معتبر در نظر گرفته می شود.

وقتی قیمت سقف بالاتر را می شکند، به این اتفاق شکست ساختار(Break Of Structure) معتبر گفته می شود. با هر بار شکست از سوی قیمت، جمع آوری القای نقدینگی (IDM Sweep) را پیدا کرده تا سقف بالاتر را تایید کنید.

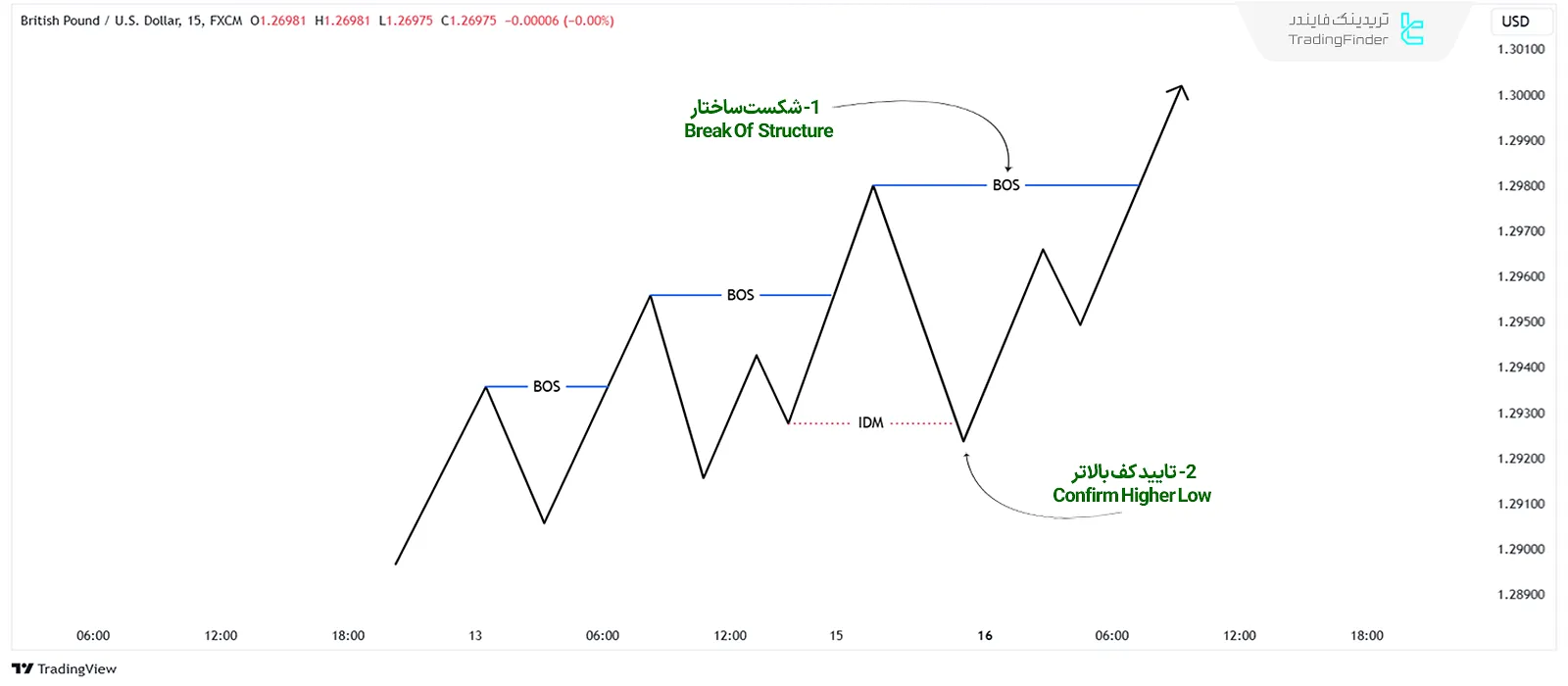

چگونه کف بالاتر را در بازار صعودی شناسایی کنیم؟

اگرچه قیمت کف های بالاتر را در بازار صعودی می سازد، اما هر کفی یک کف بالاتر معتبر نیست. برای تایید یک کف به عنوان کف بالاتر معتبر، مراحل زیر را دنبال کنید.

- هنگام جمع آوری القای نقدینگی (IDM) از سوی قیمت و تایید آن، شکل گیری کف سوئینگ را جست وجو کنید؛

- پس از تشکیلسوئینگ کف، اگر قیمت افزایش یابد و سقف قبلی را بشکند، آخرین کف سوئینگ به عنوان کف بالاتر معتبر علامت گذاری می شود.

شکست ساختار (BOS) به سمت بالا، جمع آوری نقدینگی و شکست ساختار بعدی را پیدا کرده تا کف بالاتر را تایید کنید.

مثال شناسایی HH و HL در روندهای بازار

به عنوان مثال در یک روند صعودی، بازار ابتدا یک HH می سازد. سپس وارد اصلاح می شود اما کف قبلی را نمی شکند و یک HL شکل می گیرد. با این حال، هر HL لزوما معتبر نیست. برای تایید HL باید ابتدا جمع آوری نقدینگی در قالبالقای نقدینگی (IDM)مشاهده شود و در ادامه یک سوئینگ کف شکل بگیرد.

پس از شکل گیری سوئینگ کف و تایید IDM، قیمت باید افزایش یابد و سقف قبلی را بشکند. با وقوع BOS، همان سوئینگ کف به عنوان HL معتبر شناخته می شود و ادامه روند صعودی تایید می گردد.

در اصلاح بعدی نیز HL جدیدی تشکیل می شود که آن هم امکان دارد که همان مراحل را طی کند؛ یعنی ابتدا بروز IDM، سپس شکل گیری سوئینگ کف و در نهایت شکست سقف قبلی به عنوان BOS انجام گیرد.پس از رخ دادن این شرایط، بازار یک HH دیگر می سازد و روند صعودی ادامه می یابد.

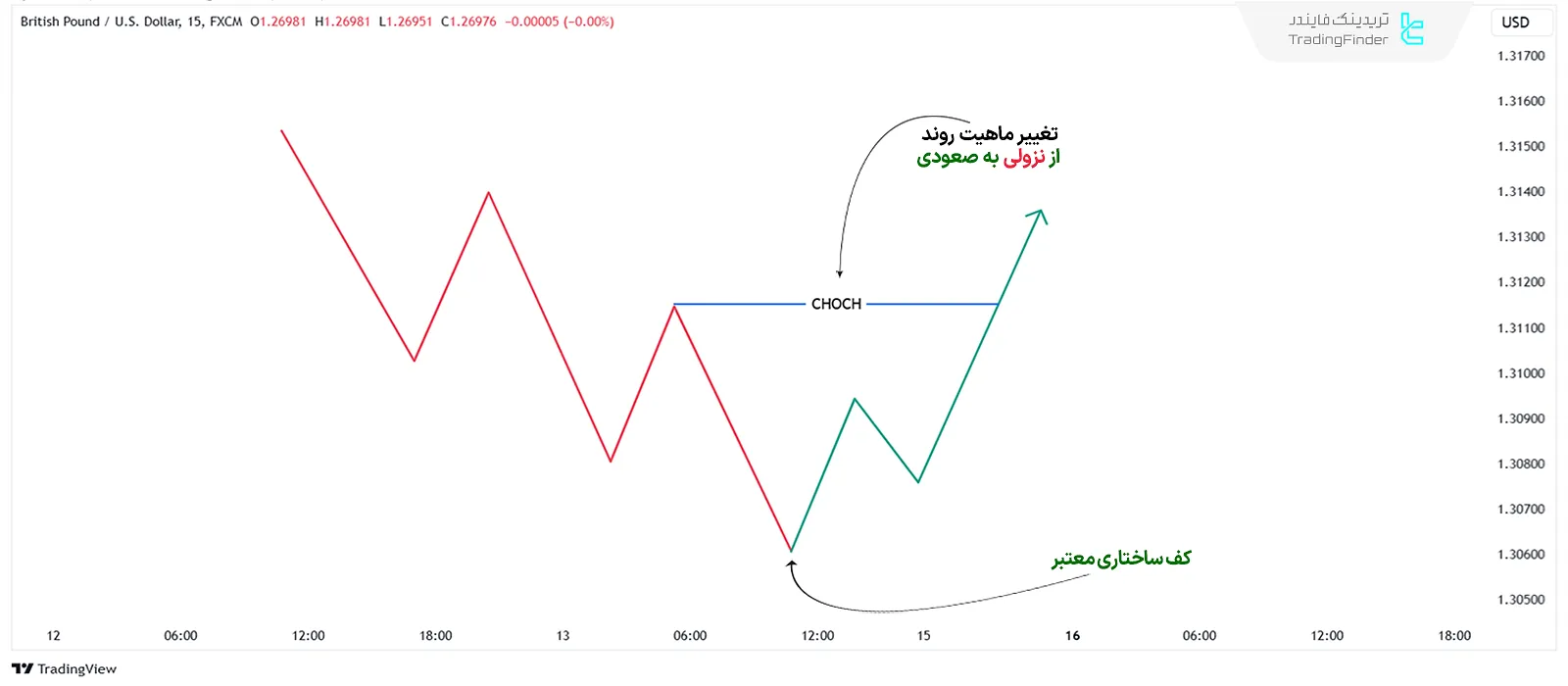

چگونه کف ساختار را پس از CHoCH صعودی شناسایی کنیم؟

برای شناسایی یک کف ساختاری [پس از CHOCH صعودی]، پایین ترین کف ساخته شده پیش از تغییر کاراکتر (CHoCH) را علامت گذاری کنید.

هنگام تغییر روند بازار از نزولی به صعودی، پایین ترین کف روند نزولی به عنوان کف ساختاری علامت گذاری می شود؛ چرا که روند صعودی از آن کف آغاز می گردد.

در آخر پس از هر شکست ساختار، جمع آوری القای نقدینگی (IDM) و شکست ساختار (BOS) به سمت بالا را پیدا کرده تا کف بالاتر را تایید کنید.

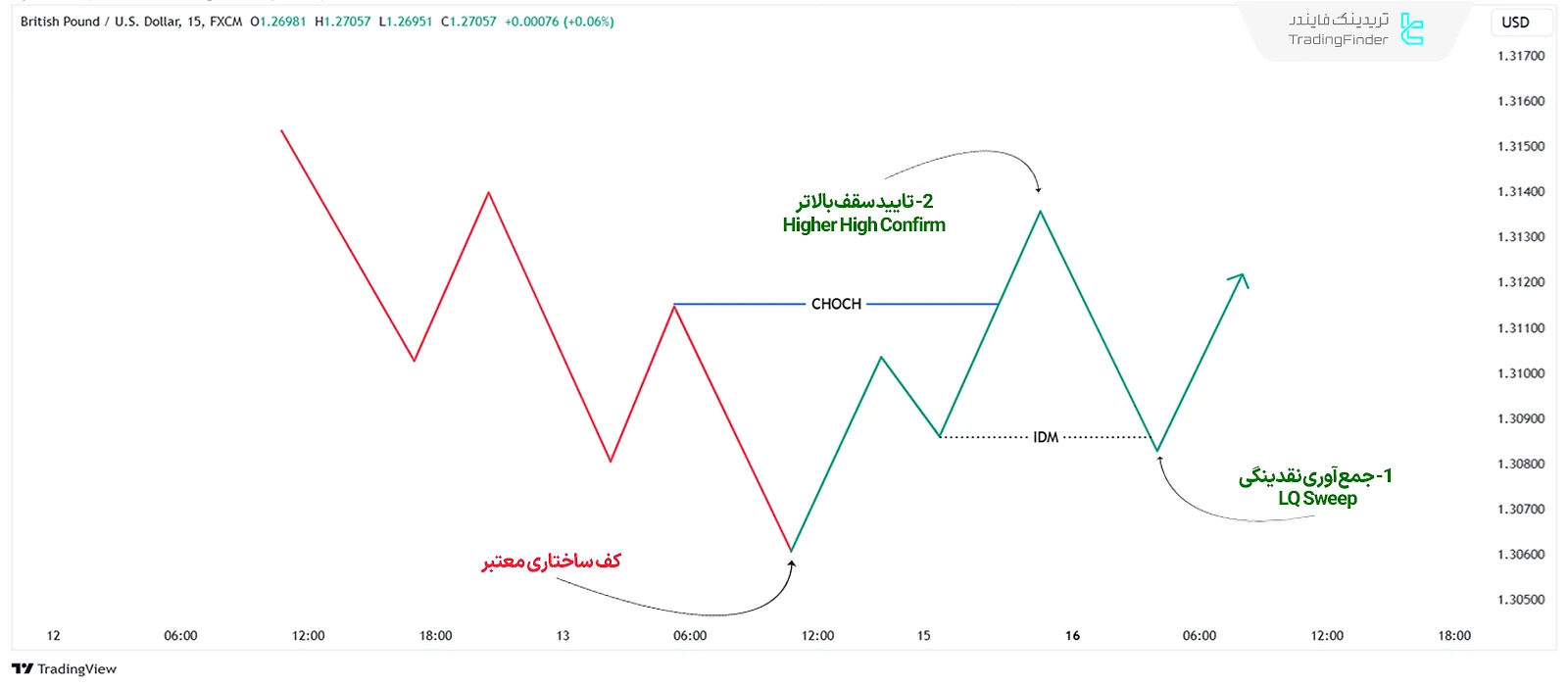

چگونه سقف ساختاری را پس از CHOCH صعودی شناسایی کنیم؟

CHoCH به معنای تغییر ماهیت است؛ بدین ترتیب وقتی بازار روند خود را از نزولی به صعودی تغییر می دهد، سقف بالاتر را علامت گذاری کنید.

برای شناسایی یک سقف ساختاری پس از CHOCH صعودی، القای نقدینگی (IDM) را شناسایی کنید و منتظر بمانید تا سوئینگ سقف (Swing High) شکل بگیرد.

پس از تشکیل سوئینگ سقف و جاروی القای نقدینگی (IDM) از سوی قیمت، آخرین سوئینگ سقف به عنوان سقف ساختاری معتبر علامت گذاری می شود.

پس از هر شکست ساختار، جمع آوری القای نقدینگی (IDM) را پیدا کرده تا سقف بالاتر(HH) را تأیید کنید.

ساختار روند صعودی چه زمانی تغییر کرده و ازبین می رود؟

یک روند صعودی زمانی اعتبار خود را حفظ می کند که ساختار حرکتی قیمت بتواند توالی سقف ها و کف های بالاتر، یعنی چرخه HH سپس HL و دوباره HH و HL را به طور پیوسته ادامه دهد.

با این حال، باید توجه داشت که این الگوی ساختاری همیشگی نیست و ممکن است در اثر تغییرات رفتاری قیمت یا کاهش قدرت خریداران، پایداری آن از بین برود و روند دچار ضعف یا تغییر جهت شود. روند صعودی زمانی دچار اختلال می شود که:

- قیمت نتواند یک سقف بالاتر جدید بسازد؛

- کف جدید پایین تر از کف قبلی تشکیل شود (اولین Lower Low).

اگر اولین نشانه ضعف روند دیده شود و پس از ساخت LL، قیمت رشد کند اما Lower High بسازد، ساختار کاملا شکسته و تغییر روند به طور جدی آغاز شده است.

این مفهوم برای تریدرهایی که بر مبنای ساختار بازار تحلیل می کنند اهمیت اساسی دارد، زیرا از ورود به معاملات خرید در ناحیه هایی که احتمال بازگشت قیمت و افزایش ریسک آن ها جلوگیری می کند.

علاوه بر این، آگاهی از این رفتار ساختاری باعث می شود معامله گر آمادگی لازم برای تشخیص زودهنگام نشانه های CHOCH یا BOS معکوس را داشته باشد و بتواند تغییر جهت احتمالی روند را به موقع شناسایی کند.

در مقاله آموزش نحوه معامله با سقف و کف بالاتر سایت xs.com درباره ساختار روند صعودی و سقف و کف بالاتر توضیحات بیشتری ارائه شده که علاقمندان می توانند به آن رجوع کنند.

آیا می توانیم یک سقف بالاتر را بدون جمع آوری القای نقدینگی (IDM) علامت گذاری کنیم؟

خیر! برای تایید سقف بالاتر، جمع آوری القای نقدینگی (IDM Sweep) ضروری است.

اگر قیمت یک سقف را بدون جمع آوری القای نقدینگی (IDM) بشکند، به این اتفاق "شکست ساختار جزئی" گفته می شود؛ چرا که علی رغم تغییر سقف، ساختار کلی بازار بدون تغییر باقی می ماند.

آیا می توانیم یک کف بالاتر را بدون جمع آوری القای نقدینگی (IDM) علامت گذاری کنیم؟

خیر! برای تایید کف بالاتر، جمع آوری القای نقدینگی (IDM Sweep) و شکست ساختار به سمت بالا ضروری هستند. بدون جمع آوری القای نقدینگی (IDM) و شکست ساختار به سمت بالا، امکان علامت گذاری کف بالاتر(HL) وجود ندارد.

ویدئوی آموزشی کانال Mind Math Money در یوتوب، توضیحات تکمیلی درباره کف های بالاتر و سقف های بالاتر در نمودار قیمت ارائه کرده و امکان استفاده از این محتوا برای درک عمیق تر ساختار حرکتی بازار برای معامله گران وجود دارد.

ابزارهای کمکی برای تشخیص HH و HL

اگرچه تشخیص HH و HL با پرایس اکشن دقیق تر است، اما برخی ابزارها می توانند به عنوان تاییدکننده روند به کار روند:

- میانگین های متحرک (MA20 – MA50): قرار گرفتن قیمت بالای میانگین ها نشان دهنده غالب بودن خریداران و تشکیل HH/HL معتبر بوده و شکست پی درپی میانگین ها افزایش احتمال ساخت LH/LL را نشان می دهد؛

- اندیکاتور RSI :HH در قیمت HH + در RSI نشان دهنده روند سالم و ادامه دار و HHدر قیمت LH + در RSI علامت ایجاد واگرایی و هشدار نسبت به ضعف روند است؛

- اندیکاتور MACD: قرارگیری MACD بالای خط سیگنال نشانه تایید روند صعودی و واگرایی MACD در سقف ها احتمال CHOCH یا پایان روند را نمایش می دهد؛

- ترندلاین ها و کانال های صعودی: برخوردهای مکرر قیمت با خط حمایتی کانال نشان دهنده تشکیل HLهای معتبر است؛

- فیبوناچی اصلاحی (38% – 50% – 61%): محل های رایج تشکیل HL در بسیاری از بازارها یکی از این سطوح محل شکل گیری HL هستند.

اندیکاتور سقف و کف قبلی (Previous Highs and Lows) متاتریدر

اندیکاتور Previous Highs and Lows یکی از ابزارهای کلیدی در متاتریدر است که با تحلیل داده های خام قیمت، مهم ترین سطوح High و Low گذشته را استخراج کرده و آن ها را به صورت خطوط افقی روی نمودار نمایش می دهد.

این خطوط که می توانند ثابت یا پویا باشند، به عنوان نواحی تاریخی حمایت و مقاومت شناخته می شوند و نقش مهمی در تشخیص رفتار قیمت ایفا می کنند.

- اندیکاتور سقف و کف قبلی متاتریدر5 (Previous Highs and Lows)

- اندیکاتور سقف و کف قبلی متاتریدر4 (Previous Highs and Lows)

این اندیکاتور در گروه ابزارهای حمایت و مقاومت، ابزارهای معاملاتی و سطوح تکنیکال قرار می گیرد و برای معامله گران با سطح مهارت متوسط مناسب است. با توجه به ماهیت آن، در دسته اندیکاتورهای بازگشتی و همچنین ابزارهای تشخیص شکست های قیمتی نیز قرار می گیرد.

اندیکاتور Previous Highs and Lows قابلیت استفاده در تمام بازارهای قابل معامله در متاتریدر از جمله فارکس، بازار سهام و کریپتوکارنسی را دارد و در سبک های معاملاتی روزانه و همچنین تحلیل چندزمانه (Multi-Timeframe Analysis) بسیار کاربردی است.

در شرایط صعودی بازار، عبور قیمت از سقف قبلی معمولا نشانه ای از افزایش قدرت خریداران است. برای مثال، در نمودار 1 ساعته جفت ارزی، شکست High پیشین می تواند آغاز فاز جدیدی از رشد قیمت را تایید کند و محدوده ای مناسب برای ورود به معاملات خرید فراهم سازد. در مقابل، در روند نزولی جفت ارزی دیگر در تایم فریم 5 دقیقه شکست کف قبلی نشان دهنده تقویت فشار فروش است. بازگشت قیمت به همین سطح شکسته شده و تبدیل آن به مقاومت، معمولا به عنوان یک نقطه ورود کم ریسک برای پوزیشن های فروش در نظر گرفته می شود.

اندیکاتور دارای پنل تنظیماتی نسبتا کامل است. گزینه هایی مانند “DRAW PIVOTS” برای نمایش سطوح پیوت، تنظیمات مربوط به ZigZag شامل “PERIOD” و “BACKSTEP”، امکان فعال یا غیرفعال سازی خطوط زیگزاگ، تعیین رنگ خطوط High و Low، تغییر ضخامت خطوط و تعریف محدوده بررسی گذشته (HISTORY LIMIT)، به معامله گر اجازه می دهد نمایش اندیکاتور را مطابق با سبک تحلیلی خود شخصی سازی کند.

به طور کلی، اندیکاتور Previous Highs and Lows ابزاری دقیق برای شناسایی بالاترین و پایین ترین نقاط تاریخی است؛ نقاطی که قیمت معمولا در آن ها واکنش نشان می دهد. در نتیجه، معامله گر می تواند بر اساس این نواحی، فرصت های ورود، خروج، شکست یا بازگشت را با دقت بیشتری تشخیص دهد و استراتژی تحلیلی منسجم تری تدوین کند.

اشتباهات رایج در تشخیص سقف بالاتر و کف بالاتر

در زمان تشخیص روند صعودی بر اساس HH و HL بسیاری از معامله گران دچار خطاهای مشابهی می شوند. مهم ترین این اشتباهات عبارت اند از موارد زیر:

اشتباه رایج | توضیحات |

علامت گذاری سوئینگ های کاذب | تشخیص حرکات کوچک قیمت به عنوان سوئینگ ساختاری بدون همراهی با BOS یا CHOCH |

بی توجهی به تایم فریم بالاتر | مشاهده ساختار صعودی در تایم پایین در تضاد با روند نزولی تایم فریم بالاتر |

ورود دیرهنگام به معامله | ورود پس از ساخت HH با ریسک بالا نسبت به ورود روی HL یا پولبک پس از BOS |

نادیده گرفتن حجم معاملات | شکل گیری HH با کاهش حجم و هشدار ضعف روند |

معامله در محدوده های خنثی | استفاده از ساختار HH/HL در رِنج و ایجاد خطای تحلیلی |

جمع بندی

سقف های بالاتر (Higher Highs) و کف های بالاتر(Higher Lows) در بازار صعودی نشان دهنده قدرت بازار و تمایل آن به ادامه روند صعودی هستند.

برای شناسایی این نقاط مهم، درک مفاهیمی نظیر شکست ساختار (BOS)، تغییر ماهیت (CHOCH) و القای نقدینگی (Inducement) ضروری است؛ چرا که هر سقف یا کف در نمودار قیمت به خودی خود معتبر نیست و باید تایید شود.