محدوده رنج معاملاتی بانک مرکزی، نشان دهنده تثبیت قیمت پیش از شروع حرکت های اصلی بازار است. بانک های مرکزی و مؤسسات مالی بزرگ از این محدوده برای مدیریت نقدینگی و آماده سازی بازار برای تغییرات بزرگ تر استفاده می کنند. این محدوده برای تشخیص شکست قیمت (Breakout)، بازگشت روند (Reversal) و جهت گیری روزانه (Daily Bias) حرکت بازار در بازه های زمانی بالاتر کاربرد دارد.

واکنش قیمت به سقف و کف این محدوده معمولا نشانه های مهمی از فاز بعدی بازار، اعم از انباشت، دست کاری نقدینگی یا آغاز حرکت قدرتمند جهت دار، در اختیار معامله گر قرار می دهد.

محدوده رنج معاملاتی بانک مرکزی چیست؟

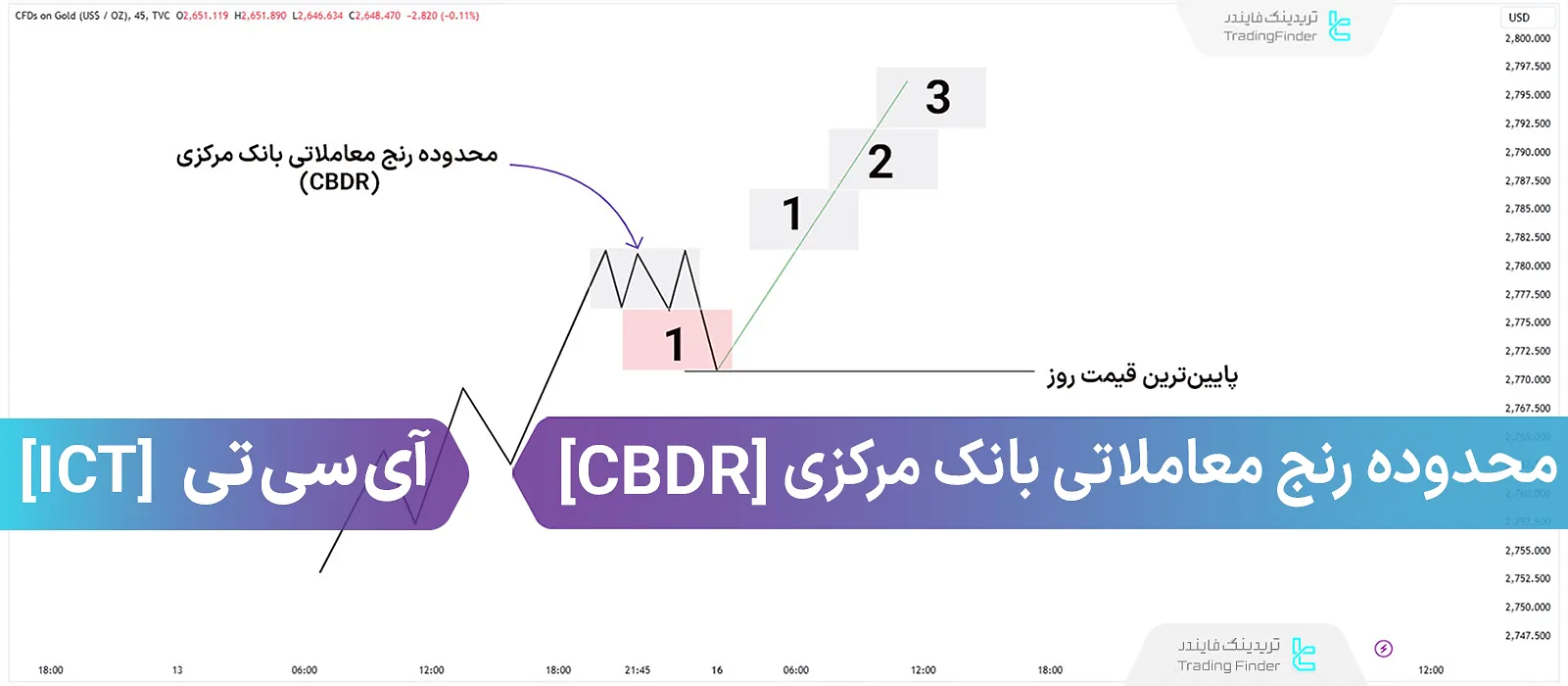

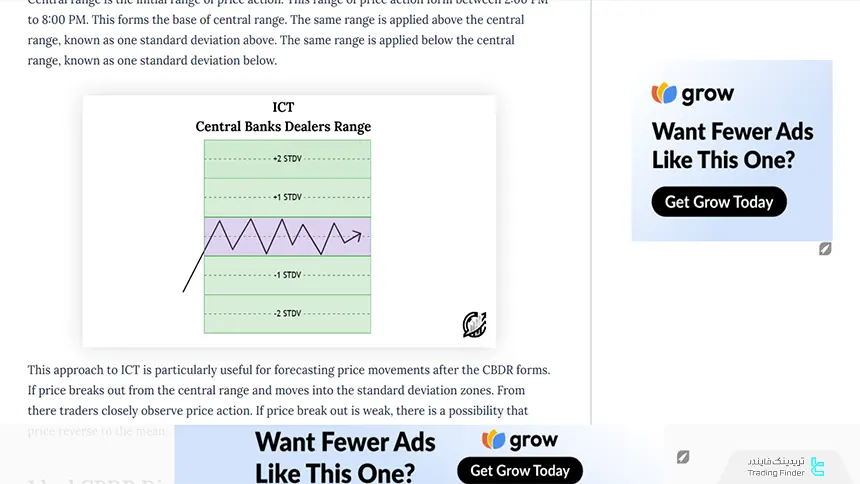

محدوده قیمت CBDR در سبک ICT برای پیش بینی بالاترین و پایین ترین قیمت در یک روز معاملاتی استفاده می شود. این محدوده بین ساعت 2:00 بعدازظهر تا 8:00 شب به وقت نیویورک محاسبه می شود و می توان با استفاده از فاصله های مشخصی از میانگین قیمت، محدوده های بالاتر یا پایین تر را تخمین زد.

این محدوده را می توان با استفاده از فاصله های بالا و پایین میانگین قیمت گسترش داد. به طور کلی، این فاصله نشان دهنده میزان پراکندگی قیمت ها نسبت به میانگین است. آموزش تصویری نحوه تشکیل CBDR از سایت Writo-Finance:

مزایا و معایب CBDR

محدوده CBDR روشی برای شناسایی نواحی نقدینگی، پیش بینی دامنه نوسان و حذف حرکات غیرساختاری است. این مفهوم با منطق پول هوشمند و ICT هم راستا بوده و در اغلب بازارها قابل استفاده است. با این حال، دقت زمانی بالا و تجربه تحلیلی در شرایط خبری برای جلوگیری از سیگنال های فریبنده ضروری است. جدول مزایا و معایب CBDR:

مزایا | معایب |

تشخیص دقیق نواحی نقدینگی روزانه | وابستگی بالا به دقت زمانی محاسبه |

برآورد دامنه و جهت نوسان روزانه | ضعف عملکرد در بازارهای کم نوسان |

فیلتر نویز قیمتی و حذف سیگنال های ضعیف | نیاز به تفسیر تخصصی و تجربه بالا |

هم تراز با ساختار اسمارت مانی کانسپت | حساسیت زیاد به اخبار و داده های کلان |

قابلیت کاربرد در دارایی ها و تایم فریم های مختلف | خطای تحلیلی در صورت دامنه ی غیر استاندارد |

ارائه مرزهای دقیق برای مدیریت ریسک پویا | ناسازگاری نسبی با رفتار الگوریتمی برخی جفت ارزها |

چه محدوده ای برای CBDR ایده آل است؟

تعیین اندازه ی مناسب برای CBDR نقش اساسی در دقت تحلیل و کیفیت ورودهای معاملاتی دارد. محدوده باید بیانگر ناحیه ی واقعی تجمع نقدینگی باشد؛ نه بیش از حد فشرده که نویز ایجاد کند، و نه آن قدر وسیع که اعتبار ساختار قیمتی از بین برود. محدوده های مناسب برای CBDR:

- ارتفاع محدوده با محاسبه بالاترین و پایین ترین قیمت در بازه مشخص محاسبه می شود؛ ترجیح این است که از بدنه کندل ها استفاده شود اما درصورت کوچک بودن بدنه کندل ها، می توان از سایه کندل هم استفاده کرد؛

- بهترین حالت این است که محدوده CBDR کمتر از 40 پیپ باشد؛ محدوده های 10 تا 20 پیپ نتایج بهتری دارند؛

- اگر محدوده بیشتر از 40 پیپ باشد، معاملات کوتاه مدت نتایج بهتری به دنبال دارند.

ویدیو آموزش CBDR از کانال یوتیوب airKam Trader:

تاثیر اخبار اقتصادی و داده های کلان بر محدوده CBDR

انتشار داده های اقتصاد کلان مانند نرخ بهره، CPI و گزارش NFP معمولا موجب افزایش نوسان و شکست محدوده CBDR می شود. این واکنش به دلیل جابه جایی نقدینگی در مرزهای محدوده و فعال شدن سفارش های پنهان بانک های بزرگ است.

در سبک ICT، خبر صرفا محرک زمانی (Time Catalyst) محسوب می شود، نه عامل اصلی جهت حرکت. زمانی که داده ای با انتظارات بازار مغایرت دارد، ابتدا حرکت فریبنده (False Breakout) در خلاف جهت ایجاد می شود و سپس جریان نقدینگی واقعی وارد بازار می گردد.

تریدر حرفه ای پس از انتشار خبر، محدوده را بازبینی کرده و بر اساس رفتار قیمت در اطراف مرزهای جدید، ورود خود را تنظیم می کند. درک ارتباط بین داده های کلان و ساختار CBDR، یکی از عناصر مهم تحلیل در سبک ICT است.

مثال تاثیر داده های کلان بر CBDR

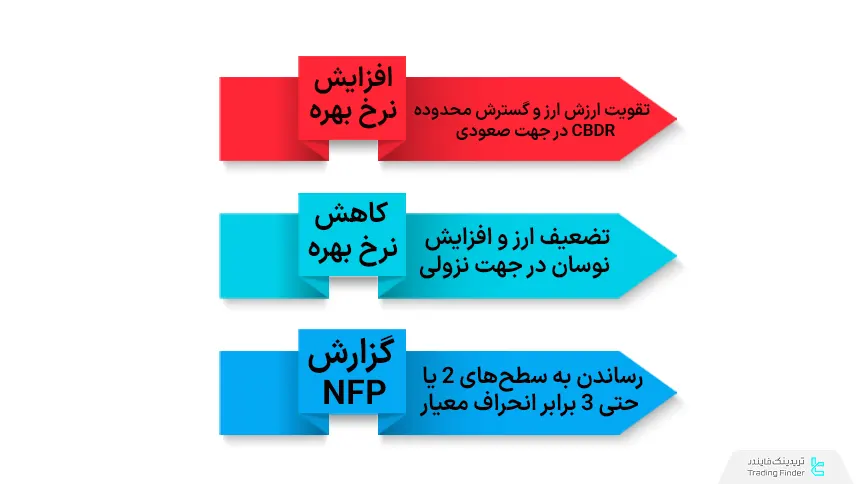

تغییرات سیاست پولی و داده های کلان اقتصادی مانند نرخ بهره و گزارش اشتغال NFP، به طور مستقیم بر دامنه و جهت محدوده CBDR اثر می گذارند. این متغیرها با تغییر جریان نقدینگی بین بانکی، ساختار توزیع سفارش ها را جابه جا کرده و زمینه ی شکست یا گسترش محدوده را در یکی از دو سوی بازار فراهم می کنند. مثالی از تاثیر فاندامنتال بر CBDR:

- افزایش نرخ بهره: باعث تقویت ارزش ارز و گسترش محدوده CBDR در جهت صعودی می شود؛

- کاهش نرخ بهره یا سیاست های انبساطی: معمولا منجر به تضعیف ارز و افزایش نوسان در جهت نزولی می گردد؛

- گزارش NFP (اشتغال غیرکشاورزی آمریکا): یکی از مهم ترین گزارش هاست که اغلب محدوده CBDR را به سطح های ۲ یا حتی ۳ برابر انحراف معیار می رساند.

اندیکاتور فارکس فکتوری برای تاثیر فاندامنتال در CBDR

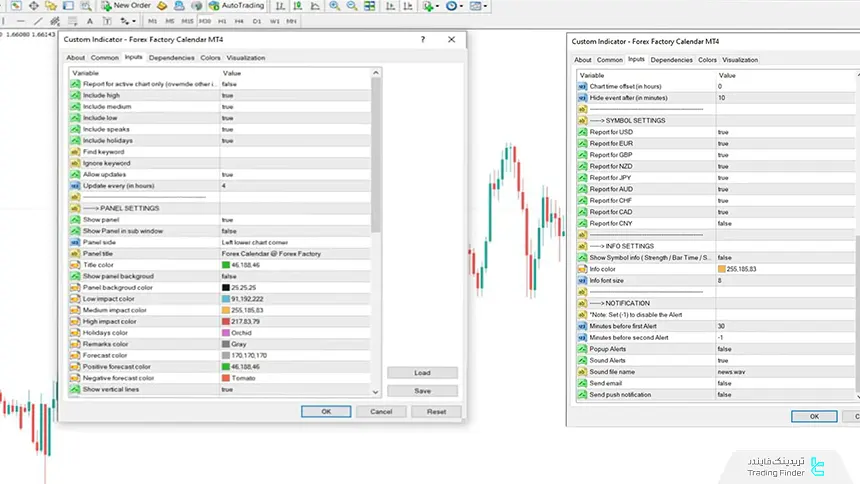

اندیکاتور فارکس فکتوری یکی از ابزارهای تحلیلی مهم برای شناسایی و پایش رویدادهای اقتصادی موثر بر بازار است.

این اندیکاتور داده هایی نظیر نرخ رشد تولید ناخالص داخلی (GDP)، نرخ بهره و بیکاری ، داده های تورمی (CPI) و تصمیمات بانک های مرکزی را مستقیما روی چارت نمایش می دهد و برای معامله گرانی که از سبک ICT و محدوده CBDR استفاده می کنند، کاربرد تحلیلی بالایی دارد.

در سبک CBDR، نوسانات ناشی از اخبار اقتصادی به عنوان محرک زمانی (Time Catalyst) برای شکست یا گسترش محدوده عمل می کنند. ترکیب اندیکاتور تقویم اقتصادی با تحلیل CBDR، به تریدر امکان می دهد لحظات هم زمانی بین انتشار داده های کلان و شکست محدوده نقدینگی را شناسایی کند.

برای مثال، اگر محدوده CBDR پیش از انتشار خبر در محدوده فشرده سازی (Compression) باشد، انتشار داده ای با تأثیر بالا مانند نرخ بهره یا NFP می تواند محرک شکست در یکی از دو سمت محدوده شود.

اندیکاتور فارکس فکتوری از طریق تنظیمات فیلتر، امکان انتخاب رویدادهای با تاثیر زیاد، متوسط یا کم را فراهم می کند و می تواند فقط داده های مرتبط با ارز خاصی مانند دلار، یورو یا پوند را نشان دهد.

این ویژگی در تحلیل CBDR اهمیت ویژه ای دارد، زیرا معامله گر می تواند محدوده ی زمانی تشکیل CBDR را با زمان انتشار خبر منطبق کرده و اثر واقعی داده را بر دامنه قیمت بررسی کند.

در عمل، اگر اندیکاتور نشان دهد خبر مهمی برای USD در ساعت ۱۳:۳۰ منتشر می شود، معامله گر با مشاهده محدوده CBDR در بازه ۱۴:۰۰ تا ۲۰:۰۰ (به وقت نیویورک) می تواند واکنش قیمت را نسبت به آن خبر تحلیل کند؛ شکست یا بازگشت از مرز محدوده نشانه ای از جهت نقدینگی روز است.

به طور کلی، اندیکاتور "Forex Factory Calendar" به عنوان مکملی برای تحلیل CBDR عمل می کند. این ابزار، زمان بندی و شدت رویدادهای کلان را مشخص می سازد و باعث می شود تا تریدر محدوده های نقدینگی را با دقت زمانی بالا و هم تراز با جریان واقعی پول هوشمند (Smart Money Flow) بررسی کند. لینک های دانلود اندیکاتور تقویم فارکس فکتوری:

چگونه از CBDR در معاملات استفاده کنیم؟

بازار در هر روز معاملاتی تلاش می کند تا قیمت را حداقل بین یک تا دو برابر رنج روزانه CBDR به سمت مخالف روند حرکت دهد و نقدینگی لازم را جمع کند؛ سپس 4 مرحله به میزان رنج روزانه CBDR در جهت روند گام بردارد.

روزهای نزولی (Bearish Days)

در روزهای نزولی بهترین حالت این است که قیمت برای جمع کردن نقدینگی از 2 واحد فراتر نرفته و اغلب فقط 1 واحد بالا می رود. پایین ترین قیمت روز را می توان با 3 واحد پایین تر از محدوده CBDR پیش بینی کرد؛ این قیمت معمولاً در پایان معاملات بازار لندن دیده می شود.

روزهای صعودی (Bullish Days)

در روزهای صعودی بهترین حالت این است که قیمت برای جمع کردن نقدینگی از 2 واحد پایین تر نرفته و اغلب فقط 1 واحد پایین می رود. بالاترین قیمت روز را می توان با 3 واحد بالاتر از محدوده CBDR پیش بینی کرد؛ این قیمت معمولاً در پایان معاملات سشن لندن دیده می شود.

نکته: علاوه بر CBDR، می توانید نحوه استفاده از دیگر استراتژی های ICT را نیز در بخش آموزش تریدینگ فایندر مطالعه کنید.

چه تایم فریمی برای استفاده از CBDR مناسب است؟

بهترین تایم فریم برای محدوده CBDR ،15 دقیقه یا 30 دقیقه است:

- 15دقیقه: اگر معاملات کوتاه مدت انجام می دهید، این تایم فریم برای دید دقیق تر از نوسانات بهتر است؛

- 30 دقیقه: برای دید کلی و برنامه ریزی بلندمدت، تایم فریم 30 دقیقه عملکرد بهتری دارد.

کدام جفت ارز ها و دارایی ها برای استفاده از CBDR کاربرد دارند؟

این سبک در ابتدا برای معاملات شاخص های NASDAQ وS&P500 طراحی و استفاده شد. پس از موفقیت در این بازارها، این روش به دیگر بازارهای مالی گسترش یافت که ازجمله آنها می توان به فارکس و فلزات گران بها اشاره کرد.

بهترین انتخاب ها برای استفاده از این سبک،جفت ارزهای GBP/USD وEUR/USD هستند؛ همچنین، این روش در بازار طلا (XAU/USD) نیز عملکرد خوبی دارد.

چگونه نتیجه بهتری در سبک CBDR کسب کنیم؟

برای موفقیت در سبک CBDR، تریدر ها باید روی اصول زیر متمرکز باشند:

- تعیین دقیق محدوده CBDR؛

- مدیریت ریسک و سرمایه؛

- تحلیل اخبار و شرایط بازار؛

- صبر و معامله در شرایط ایده آل.

بانک های مرکزی در CBDR چه نقشی دارند؟

بانک های مرکزی و پول هوشمند تاثیرات زیادی در CBDR و نحوه شکل گیری CBDR دارند که عبارتند از:

- تصمیمات نرخ بهره: تغییرات در نوسانات قیمت و محدوده CBDR را رقم می زند؛

- اقدامات تحریک پول (Monetary Stimulus): با افزایش یا کاهش نقدینگی، محدوده قیمت را تحت تأثیر قرار می دهد؛

- مداخلات ارزی: باعث تغییرات ناگهانی در CBDR می شود.

کدام روز های هفته برای استفاده از CBDR مناسب هستند؟

- سه شنبه ها و چهارشنبه ها: بدین دلیل که معمولا نقاط اوج و یا کف هفتگی در این روزها بیشتر شکل می گیرند، فرصت های بیشتری برای معامله با سبک CBDR فراهم می شوند؛

- روزهایی با انتشار اخبار مهم اقتصادی: انتشار اخبار با تأثیر بالا (مانند تصمیمات نرخ بهره، گزارش اشتغال یا داده های تورمی) می تواند نوسانات شدیدی ایجاد کند که محدوده CBDR را به سمت اهداف سوق می دهند؛

- روزهایی با همپوشانی سشن های معاملاتی: همپوشانی سشن های لندن و نیویورک و حجم بالای معاملات در کیل زون های معاملاتی، فرصت های مناسبی جهت معامله ارائه می دهد.

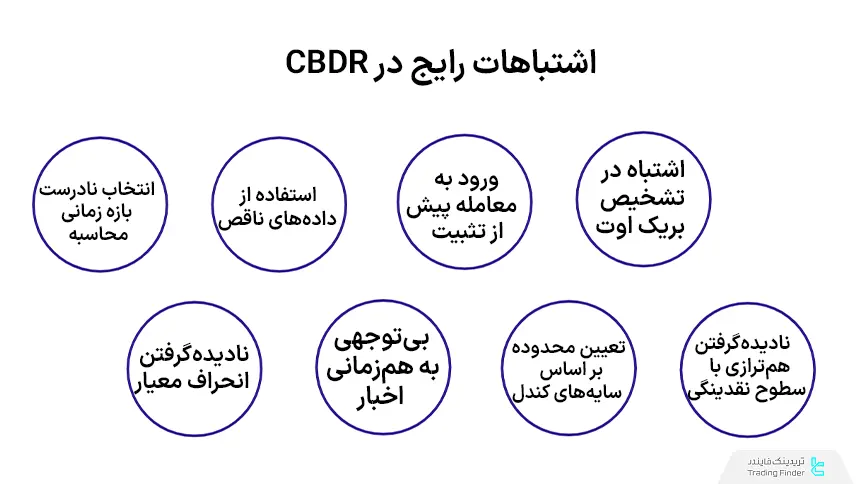

اشتباهات رایج در استفاده از CBDR

در تحلیل و معامله بر پایه ی CBDR، دقت در تعیین محدوده و تفسیر رفتار قیمت مهم است. هر خطای کوچک در محاسبه یا زمان بندی می تواند جهت نقدینگی را وارونه نشان دهد و ساختار تحلیلی را مخدوش کند. بیشتر خطاها ناشی از اجرای نادرست اصول پایه ای مانند انتخاب بازه ی زمانی صحیح، فیلتر اخبار و تشخیص شکست واقعی از فریبنده اند.

انواع اشتباهات رایح در استفاده از CBDR:

انتخاب نادرست بازه زمانی محاسبه

بسیاری از تریدرها زمان رسمی CBDR (معمولا بین ۱۴:۰۰ تا ۲۰:۰۰ به وقت نیویورک) را رعایت نمی کنند و از سشن های دیگر داده می گیرند. این اشتباه باعث می شود محدوده ی نقدینگی واقعی، مخصوصا در هم پوشانی لندن و نیویورک، از دست برود.

در نتیجه، محدوده ترسیم شده نمایانگر نقدینگی واقعی بازار نخواهد بود و اعتبار تحلیل شکست ها، شکست های فیک و جهت حرکت قیمت کاهش می یابد.

استفاده از داده های ناقص یا کندل های نامعتبر

ثبت محدوده بر اساس کندل های با اسپرد زیاد یا نقدینگی کم، موجب اندازه گیری اشتباه در سقف و کف محدوده می شود. برای دقت بیشتر، باید از کندل های با حجم نرمال و بسته شدن تاییدی استفاده شود.

این رویکرد باعث می شود محدوده ترسیم شده بازتاب دهنده رفتار واقعی موسسات بزرگ بوده و از تاثیر نوسانات تصادفی یا حرکات کم اعتبار بازار جلوگیری شود.

ورود به معامله پیش از تثبیت محدوده

ورود زودهنگام پیش از بسته شدن کندل نهایی محدوده، یکی از دلایل اصلی شکست زودرس معامله است. سی بی دی آر تا زمان تثبیت قیمت درون آن معتبر نیست و هر شکست اولیه می تواند صرفاً شکار نقدینگی باشد.

تایید نهایی محدوده تنها پس از بسته شدن کامل کندل مرجع انجام می شود و تا پیش از آن، هر تصمیم معاملاتی بر پایه فرضیات ناپایدار و پرریسک خواهد بود.

اشتباه در تشخیص بریک اوت واقعی از شکست فیک

بسیاری از معامله گران شکست های اولیه پس از تشکیل محدوده را سیگنال جهت روند می دانند. درحالی که در منطق ICT، این حرکات اغلب استاپ هانت هستند و جهت اصلی پس از بازگشت قیمت مشخص می شود.

بنابراین صبر برای تأیید بازگشت قیمت به داخل محدوده و مشاهده واکنش ساختاری، از ورودهای شتاب زده و قرار گرفتن در دام نقدینگی جلوگیری می کند.

نادیده گرفتن انحراف معیار (Deviation) و نسبت دامنه به ATR

محدوده رنج بانک مرکزی (CBDR) باید با میانگین نوسان روزانه (ATR) هم تراز باشد. اگر دامنه بیش از حد کوچک باشد، احتمال شکست فریبنده بالا می رود؛ اگر بیش از حد بزرگ باشد، بازار وارد فاز تراکم (Compression) می شود.

بنابراین هم پوشانی منطقی CBDR با ATR باعث می شود محدوده ای متعادل و قابل اعتماد ترسیم شود که هم رفتار واقعی نقدینگی را نشان دهد و هم از سیگنال های کاذب جلوگیری کند.

بی توجهی به هم زمانی اخبار اقتصادی

انتشار داده های کلان می تواند محدوده را بی اعتبار کند. بسیاری از تریدرها بدون بازکالیبره کردن محدوده پس از خبر، از محدوده قدیمی استفاده می کنند و دچار تحلیل اشتباه می شوند.

پس از انتشار اخبار مهم، لازم است واکنش بازار بررسی و در صورت تغییر ساختار یا افزایش غیرعادی نوسان، محدوده CBDR مجدداً تنظیم شود تا تحلیل بر پایه شرایط جدید بازار انجام گیرد.

تعیین محدوده بر اساس سایه های کندل به جای بدنه معتبر

سایه های غیرساختاری معمولا حاصل نوسانات موقت یا اجرای سفارشات بزرگ هستند. در تحلیل حرفه ای، CBDR باید بر اساس بدنه ی بسته شده (Body Range) محاسبه شود تا انحراف کاذب حذف گردد.

تمرکز بر بدنه کندل ها باعث می شود محدوده ترسیم شده نمایانگر اجماع واقعی قیمت بوده و اثر حرکات هیجانی یا سفارشات لحظه ای موسسات از تحلیل حذف شود.

نادیده گرفتن هم ترازی با سطوح نقدینگی بالادست و پایین دست

محدوده CBDR به تنهایی کافی نیست؛ باید با ساختار نقدینگی تایم فریم بالاتر (Liquidity Pools) منطبق شود. عدم توجه به این هم ترازی، احتمال ورود در جهت اشتباه بازار را افزایش می دهد.

هم راستایی CBDR با نقدینگی های تایم فریم بالاتر، دیدگاه چندبعدی از بازار ایجاد کرده و باعث می شود تا تریدر جهت واقعی حرکت قیمت را با احتمال موفقیت بالاتری تشخیص دهد.

جمع بندی

محدوده رنج معاملاتی بانک مرکزی (CBDR) برای شناسایی نقاط بالا و پایین قیمت در یک روز معاملاتی طراحی شده است. این سبک، ترکیبی از تحلیل زمانی، محدوده قیمتی، و رفتار بانک های مرکزی را ارائه می دهد که معامله گران را قادر می سازد تا تصمیمات بهتری در معاملات روزانه بگیرند.

این رویکرد با تمرکز بر جریان نقدینگی و واکنش قیمت در سشن های اصلی معاملاتی، دید عمیق تری از جهت گیری روزانه بازار در اختیار تریدر قرار می دهد.