یکی از الگوهای برگرفته از سبک آی سی تی، نظریه رنج کندلی (Candle Range Theory) است که بر اساس مفهوم جمع آوری نقدینگی (Liquidity Sweep) عمل می کند. این الگو زمانی رخ می دهد که بازار نقدینگی سقف و کف محدوده کندل قبلی را جمع آوری کند.

در وضعیت فشردگی قیمت درICT، شكست كاذب سقف یا كف كندل پیشین به عنوان یك سیگنال شناخته می شود و جهت احتمالی بازار را آشكار می كند. این رفتار قیمتی، چارچوبی دقیق برای یافتن نقاط ورود و خروج در تحلیل های مبتنی بر ICT فراهم می كند و ساختار پیش بینی روند كوتاه مدت را منسجم می سازد.

رنج کندل (Candle Range) چیست؟

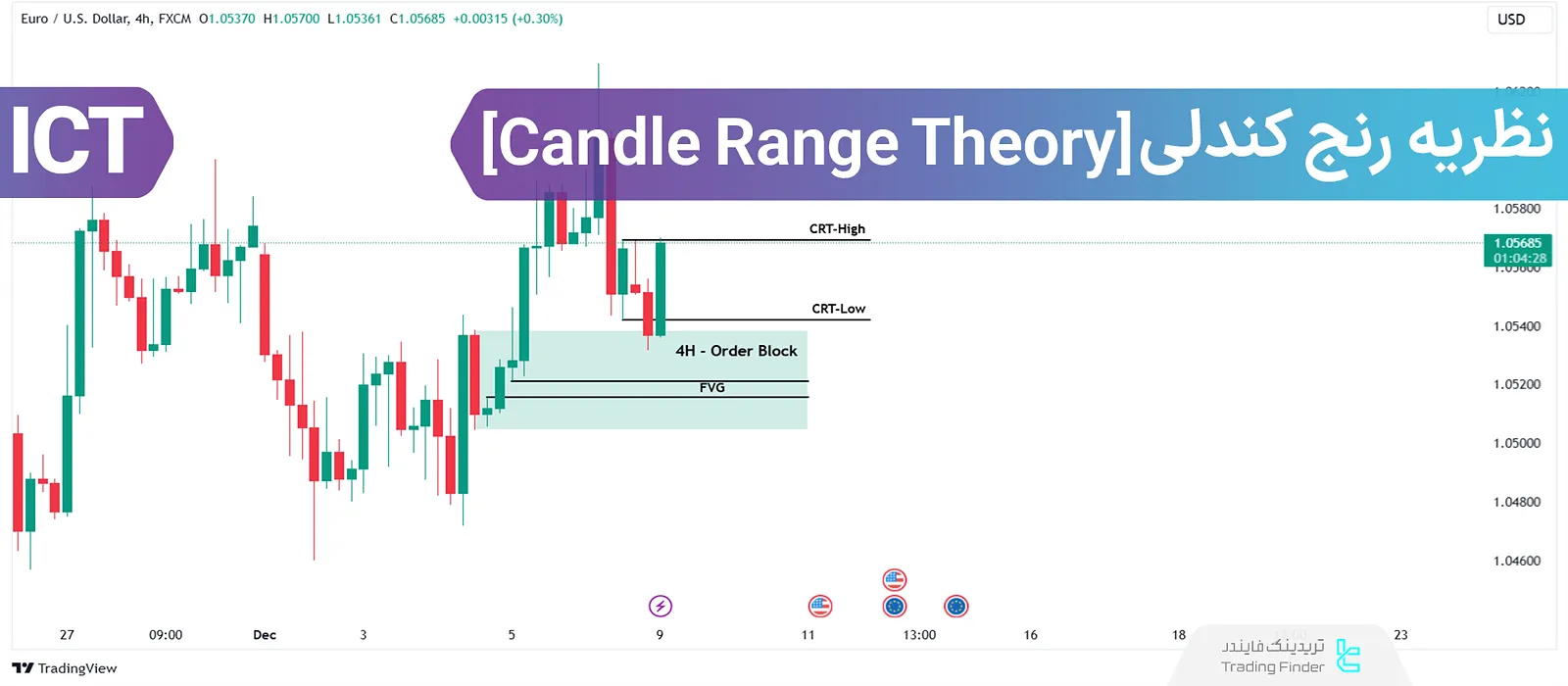

هر کندل در یک بازه زمانی بالاتر نشان دهنده یک محدوده یا رنج در بازه زمانی پایین تر است. بنابراین، بالاترین قیمت یک کندل (High) نمایان گر حد بالای یک محدوده قیمتی در بازه زمانی پایین تر است که به آن CRT-High گفته می شود.

در حالی که پایین ترین قیمت یک کندل، نمایان گر حد پایین محدوده قیمتی در بازه زمانی پایین تر است و به آن CRT-Low گفته می شود.

ساختار بدنه و سایه ها در محدوده کندل به این شکل است که هر کندل استیک از دو بخش اصلی بدنه و سایه تشکیل شده که در تحلیل CRT، هردو از اهمیت بالایی برخوردارند.

- بدنه: نشان دهنده اختلاف قیمت باز و بسته شدن است و جهت اصلی حرکت قیمت را نشان می دهد؛

- سایه ها: دامنه کامل نوسان قیمت در بازه زمانی موردنظر را مشخص می کنند.

مقاله آموزش تئوری رنج کندلی در سایت writofinance.com راجب این استراتژی سبک ICT توضیحات تکمیلی را برای علاقمندان ارائه کرده است.

کندل نهادی (Institutional Candle) در CRT چیست؟

در نظریه رنج کندلی، انتخاب کندل پایه جهت تعیین CRT-High و CRT-Low مسیر تحلیل را شکل می دهد و پایه ای معتبر برای سنجش رفتار قیمت ایجاد می کند. این پایه زمانی معنا پیدا می کند که از یک کندل نهادی مشتق شود؛ کندلی که ورود نقدینگی سازمانی و جریان سفارشات عمده را در خود ثبت کند و نقطه آغاز انباشت یا دستکاری را بسازد.

ویژگی های کندل نهادی شامل موارد زیر است:

- شکل گیری در تایم فریم بالاتر؛

- حجم سنگین و دامنه گسترده؛

- نمایش ورود نقدینگی سازمانی؛

- شروع تغییر رفتار قیمت در ساختار بازار.

کندل نهادی چارچوب رنج CRT را تثبیت می کند و تحلیل ساختار قیمت در تایم فریم های پایین تر را قابل اتکا نگه می دارد. استفاده از کندل ضعیف انسجام تحلیل را مختل می کند و احتمال ثبت شکست فیک را افزایش می دهد.

در واقع، تعیین رنج کندلی با انتخاب یک کندل نهادی آغاز می شود و مسیر بررسی نقدینگی و ساختار بازار را شفاف نگه می دارد.

نظریه رنج کندلی(Candle Range Theory) چیست؟

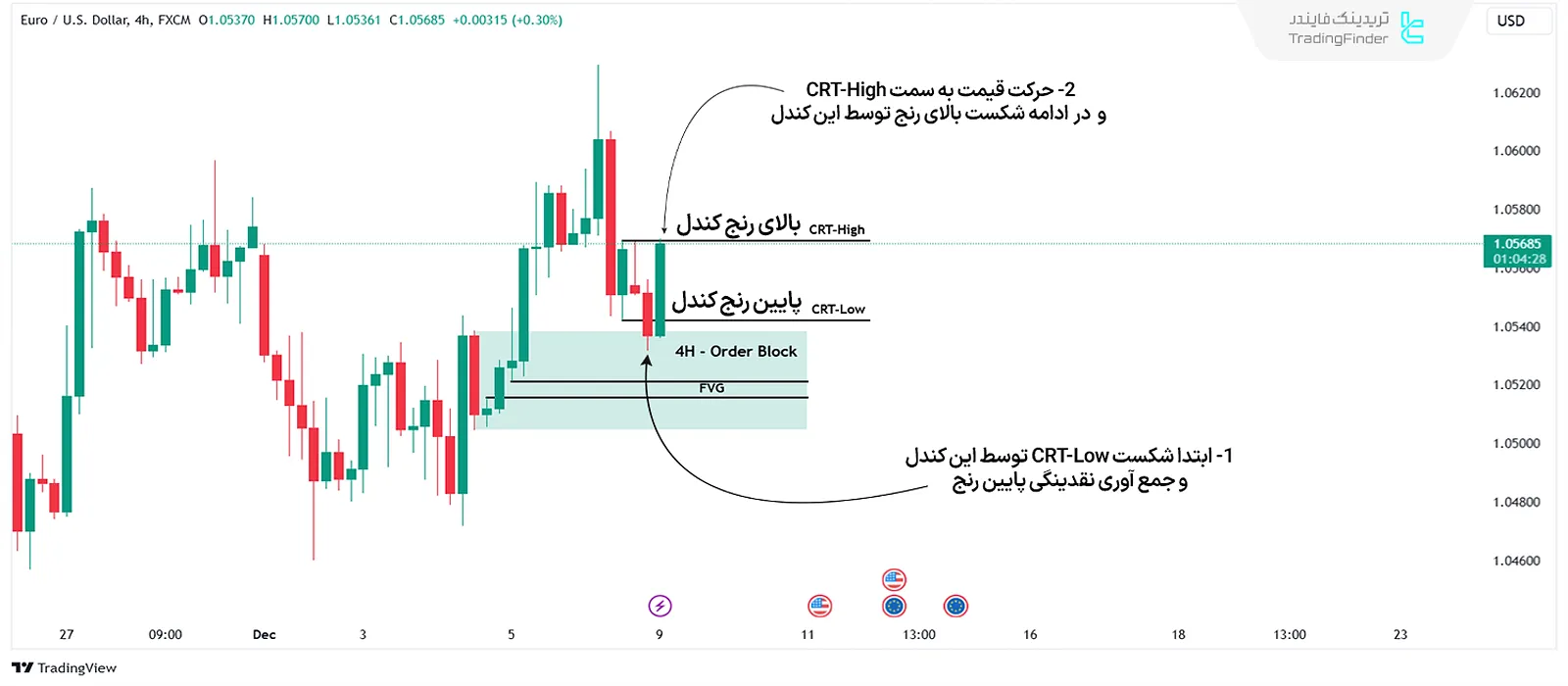

در چارچوب CRT، هر کندل نمایان گر یک محدوده از حرکت قیمت است که در بازه های زمانی پایین تر مشاهده می شود. نحوه تشکیل این محدوده از مفهوم قدرت سه گانه پیروی کرده و از مراحل انباشت (Accumulation) ، دستکاری (Manipulation) و توزیع (Distribution) عبور می کند.

نظریه رنج کندلی (CRT) در سبک ICT بر اساس جمعآوری نقدینگی (Liquidity Sweep) محدوده کندل قبلی و سپس حرکت به سطح نقدینگی مطرح می شود. به عنوان مثال، اگر قیمت نقدینگی پایین کندل قبلی را جمع کند، این انتظار وجود دارد که در ادامه، حرکتی را به سمت بالای رنج کندل قبلی آغاز نماید.

مدل صعودی نظریه رنج کندلی(Bullish CRT)

درصورت قرار داشتن قیمت در یک سطح حمایتی مهم در بازه زمانی بالاتر، می توان یکمدل صعودی CRT را پیدا کرد. برای شناسایی این الگو، ابتدا بالاترین (High) و پایین ترین (Low) نقطه کندلی در ناحیه حمایت بسته شده علامت گذاری می شوند؛ سپس باید منتظر ماند تا کندل بعدی ابتدا نقدینگی پایین کندل قبلی را جذب کرده (با عبور ازLow) و در ادامه، بالای همان کندل بسته شود.

پس از وقوع این واکنش، دو سناریو محتمل است:

- بسته شدن کندل بعدی بالای کندل جمع آوری نقدینگی؛

- در تایم فریم پایین تر، یک تغییر ساختار بازار (Market Structure Shift) به سبک ICT مشاهده شود.

در هر دو حالت، پس از بازگشت قیمت به ناحیه مناسب، می توان وارد معامله خرید شد.

در ادامه، نمودار قیمتی بالا را در تایم فریم 5 دقیقه مشاهده میکنید که مراحل مدل "قدرت سه گانه" در آن قابل مشاهده هستند.

مدل نزولی نظریه رنج کندلی(Bearish CRT)

در صورت قرار گرفتن قیمت در یک سطح مقاومتی مهم در بازه زمانی بالاتر، می توانید به دنبال یک مدل نزولی CRT باشید.

برای یک مدل نزولی CRT، ابتدا بالای کندل و پایین کندل بسته شده در سطح مقاومت را علامت گذاری کنید؛ سپس منتظر بمانید تا کندل بعدی نقدینگی بالای کندل قبلی را جمع آوری کرده و در ادامه زیر آن بسته شود.

در ادامه نمودار قیمتی بالا را در تایم فریم 5 دقیقه مشاهده میکنید که مراحل مدل "قدرت سه گانه" در آن مشخص است.

ستاپ های CRT در سبک ICT با احتمال موفقیت بالا

معامله گران می توانند مناطق مهم جمعآوری نقدینگی را با تمرکز بر ساعات کیل زون شناسایی کنند. برای نتایج بهتر، جمعآوری لیکوئیدیتی رنج باید در طول سشن لندن (3:00 صبح تا 6:00 صبح به وقت نیویورک) یا سشن نیویورک (8:30 صبح تا 11:30 صبح) رخ دهد.

سشن آسیایی نوسانات کمی دارد و به عنوان دوره انباشت عمل می کند، در حالی که سشن لندن اغلب شامل دستکاری قیمت است و پس از آن، توزیع در طول سشن نیویورک رخ می دهد.

سیگنال هایی که معامله گران باید برای تایید جمع آوری نقدینگی در نظر بگیرند:

- الگوی سه کندلی که در آن کندل دوم نقدینگی را جمع کرده و کندلِ سوم بالای کندل دوم را می شکند؛

- فرآیند شکل گیری برای شناسایی الگو باید در بازه های زمانی کمتر از 15 دقیقه رخ دهد؛

- ردپای قیمت (تغییر در ساختار به عنوان مثال) پس از جمع کردن نقدینگی که نشان دهنده علاقه نهادی است.

مثال ستاپ CTR با احتمال موفقیت بالا

در طول سشن آسیایی، معمولا قیمت جفت ارزی مثل EUR/USD در یک رِنج کم نوسان حرکت می کند و این ناحیه به عنوان محل انباشت و تجمع نقدینگی عمل می کند. با شروع سشن لندن، یک کندل صعودی یا نزولی از این رنج خارج شده و سقف یا کف آن را می شکند؛ این حرکت معمولا بیانگر جمع آوری نقدینگی توسط جریان های بزرگ بازار است.

پس از این سویپ، الگوی سه کندلی CRT تشکیل می شود:

- کندل اول نقدینگی را جمع می کند؛

- کندل دوم ضعف حرکت را نشان می دهد؛

- کندل سوم با شکست کف یا سقف کندل دوم، تغییر ساختار کوتاه مدت را تایید می کند.

این شکست معمولا با ایجاد یک ناحیه عدم تعادل (FVG) و گسیختگی ساختار همراه است که نشان دهنده ورود سرمایه نهادی است. در ادامه، ورود پس از اصلاح قیمت به ناحیه عدم تعادل، با حدضرر پشت کندل نقدینگی گیر و هدف گیری سمت مخالف رنج، سناریوی معاملاتی با ریسک به ریوارد مطلوبی ایجاد می کند.

این مثال نشان می دهد که ترکیب سویپ نقدینگی در ساعات کلیدی لندن همراه با الگوی سه کندلی و تغییر ساختار قیمت می تواند یک ستاپ قدرتمند و با احتمال موفقیت بالا در چارچوب رنج کندلی (CRT)در ICT بسازد.

نقش Killzones در شکل گیری ستاپ های CRT

در استفاده از نظریه رنج کندلی، تحلیل رفتار قیمت در سشن های اصلی (Killzones) نقش مستقیم در تشخیص سوئیپ و مسیر CRT دارد و با چرخه AMD هماهنگ عمل می کند.

- سشن آسیا (فاز انباشت): شکل گیری رنج اولیه CRT، ایجاد فاز انباشت (Accumulation)، و تعیین سقف و کف Asian Range به عنوان ناحیه اصلی جذب نقدینگی برای آماده سازی سوئیپ های بعدی؛

- سشن لندن (فاز دستکاری): وقوع سوئیپ معتبر CRT بین 3:00 تا 6:00 نیویورک، جارو شدن سقف یا کف Asian Range، ثبت شکست کاذب همراه با بازگشت سریع، ایجاد تغییر ساختار MSS و تعیین دقیق CRT-High یا CRT-Low؛

- سشن نیویورک (فاز توزیع): آغاز حرکت اصلی بازار بین 8:30 تا 11:30 نیویورک، افزایش حجم، پیشروی قیمت به سوی تارگت های نقدینگی و تکمیل فاز توزیع (Distribution).

نکته: چرخه AMD شامل سه مرحله پیوسته است که در Accumulation بازار در یک رنج محدود نقدینگی جمع می کند، در دستکاری (Manipulation) با انجام سوئیپ و شکست کاذب نقدینگی را جارو می کند، و در Distribution حرکت اصلی را به سمت تارگت های نقدینگی ادامه می دهد.

جدول مقایسه ساختاری CRT و PO3 سبک ICT:

ویژگی | CRT | PO3 |

نقطه تمرکز | سقف و کف کندل تایم بالا (High/Low) | کل ساختار بازار |

مرحله دستکاری | سوئیپ CRT-High یا CRT-Low | حرکت یک طرفه برای جمع نقدینگی |

نقطه ورود | پس از MSS یا OB/FVG | پس از تکمیل انباشت و دستکاری |

تارگت | نقدینگی سمت مقابل یا %50 CRT | توزیع نهایی (Distribution) |

ساختار زمانی | بیشتر مناسب کیل زون ها | مناسب برای رفتار روزانه بازار |

ویدئوی آموزشی کانال Trader Tips در یوتوب، توضیحات کاملی راجب بهترین ستاپ ترید CRT ارائه کرده که می توان از آن نیز استفاده کرد.

تارگت %50 CRT هدف ایده آل معاملات

در نظریه رنج کندلی، بسیاری از تریدرهای CRT، سطح 50% رِنج را تارگت اول امن در نظر می گیرند؛ سطحی که در منطق نهادی جایگاه ویژه ای دارد و جریان نقدینگی را با دقت نمایش می دهد.

پس از جذب نقدینگی اولیه، ساختارهای سازمانی معمولا مسیری تکرارشونده را رقم می زنند و قیمت را به نقطه تعادل (Equilibrium) بازمی گردانند؛ نقطه ای که مرکز رنج کندلی (CRT) در سبک ICT را تعریف می کند و میدان واكنش های قدرتمند بازار را شكل می دهد.

از این مرحله، روند بسته به توان حرکتی خود به سوی نقدینگی بعدی پیش می رود و ساختار جریان سفارشات را کامل می کند. اهمیت سطح 50 % CRT در موارد زیر خلاصه می شود:

- تعریف تعادل موقت میان خریداران و فروشندگان؛

- افزایش احتمال واكنش ساختاری در قلب رنج؛

- ایجاد نقطه مرجع برای سنجش ادامه جریان نقدینگی؛

- مشخص كردن نخستین هدف امن در روش های معاملاتی مبتنی بر سبکICT .

Alt: معیارهای اهمیت سطح %50 رنج کندلی

Caption: 4 مورد از معیارهای اهمیت سطح 50% رنج کندلی در کنار توان حرکتی قیمت در این نواحی

محدودیت ها و اشتباهات رایج در معاملات CRT

در فضای معاملاتی مبتنی بر نظریه CRT؛ دقت تحلیل، زمانی حفظ می شود که این مدل در بستر درست اجرا شود و برداشت های نادرست از ساختار نقدینگی مسیر تحلیل را منحرف نکند. محدودیت ها و اشتباهات رایج استراتژی معامله در تریدینگ رنج عبارت اند از:

- استفاده تنها از CRT: بی توجهی به ساختار بازار (Market Structure)، نواحی عرضه و تقاضا (Supply & Demand) و سطوح کلیدی؛

- تفسیر هر سوئیپ به عنوان تغییر جهت: نادیده گرفتن تقویت ادامه روند جاری بخشی از سوئیپ ها؛

- انتخاب کندل غیرنهادی: تحلیل محدوده بر اساس کندلی بدون دامنه یا حجم کافی؛

- تک تایم فریم دیدن ساختار: عدم بررسی ریزساختار در تایم فریم کوچک برای شناسایی شکست جعلی؛

- اولویت قرار دادن الگوی CRT بیشتر از مدیریت ریسک: ورود بدون استاپ دقیق و استاندارد.

اندیکاتور محدوده کندل (Range of Candle) برای متاتریدر

اندیکاتور محدوده کندل (Range of Candle) ابزاری است که نوسانات بازار را با مقایسه دامنه هر کندل نسبت به کندل قبلی تحلیل می کند.

این اندیکاتور با استفاده از هیستوگرام های رنگی، اختلاف بین سقف و کف کندل ها را به صورتی کاملا بصری روی نمودار نشان می دهد و به همین دلیل یکی از ابزارهای ساده اما کاربردی برای معامله گران بازارهای مختلف، از جمله فارکس، ارزهای دیجیتال، سهام و بازار فوروارد محسوب می شود.

- دانلود اندیکاتور محدوده کندل برای متاتریدر5 (Range of Candle)

- دانلود اندیکاتور محدوده کندل برای متاتریدر4 (Range of Candle)

این ابزار در دسته اسیلاتورها و اندیکاتورهای بازگشتی متاتریدر قرار می گیرد و معمولا معامله گران مبتدی نیز به راحتی می توانند از آن استفاده کنند. اندیکاتور محدوده کندل قابلیت استفاده در تحلیل چندزمانه را دارد و با سبک های معاملاتی مانند ترید روزانه و اسکالپینگ سازگار است.

قلب اصلی عملکرد این اندیکاتور، رنگ بندی هیستوگرام ها است.

- هیستوگرام زرد: نشان می دهد که دامنه نوسان کندل نسبت به کندل قبلی بزرگ تر شده است؛ یعنی بازار در حال تجربه افزایش نوسانات است؛

- هیستوگرام صورتی: کاهش دامنه نوسان را نمایش می دهد و معمولاً نشانه ای از ضعف حرکت فعلی بازار است؛

- هیستوگرام بنفش: بیانگر ثابت ماندن محدوده نوسانات و برابری رِنج دو کندل پشت سر هم می باشد.

در یک روند صعودی، زمانی که کندل های سبز به صورت پیوسته ظاهر می شوند و هم زمان هیستوگرام های زرد پشت سرهم تشکیل می شوند، می توان نتیجه گرفت که دامنه نوسانات در حال بزرگ تر شدن است. این افزایش رِنج معمولا به معنای تقویت جریان خرید و ادامه دار شدن حرکت صعودی است.

در نقطه مقابل، اگر بازار وارد روند نزولی شود و کندل های ریزشی همراه با تکرار هیستوگرام های زرد شکل بگیرند، این وضعیت نشان دهنده بالا رفتن شدت نوسانات در جهت کاهش قیمت است. چنین رفتاری معمولا با تشدید فشار فروش و استمرار حرکت نزولی همراه می شود.

همچنین در یک حرکت صعودی اگر بین کندل ها هیستوگرام صورتی مشاهده شود، می توان آن را نشانه ای از کاهش دامنه نوسان و ضعف قدرت خریداران در نظر گرفت. این کاهش ساختار رنج کندلی ممکن است بیانگر احتمال بازگشت فروشندگان یا توقف ادامه روند باشد.

در مجموع، اندیکاتور محدوده کندل با بررسی اختلاف High و Low هر کندل نسبت به کندل قبل، تصویری شفاف از بزرگی یا کوچکی نوسانات بازار ارائه می دهد.

جمع بندی

نظریه رنج کندلی (CRT) در سبک ICT، روشی برای درک رفتار قیمت در محدوده سقف و کف کندل ها است که با تمرکز بر جمع آوری نقدینگی (Liquidity Sweep)، نقاط ورود با احتمال موفقیت بالا را مشخص می کند.

این مدل نشان می دهد که هر کندل در یک تایم فریم بالاتر، معادل یک محدوده قیمتی در تایم فریم های پایین تر است که حرکت قیمت در آن بر اساس چرخه قدرت سه گانه (انباشت، دستکاری و توزیع) شکل می گیرد.